| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

- 디디추싱주가

- 에어비앤비경쟁사

- 알리바바주가

- 유니티주가

- 로블록스주가

- 펠로톤주가

- 팔란티어주가

- 해외주식

- 책속한문장

- 펠로톤기업분석

- 알렉스카프

- TSLA주식

- 유니티

- 여행관련주식

- 로블록스주식

- 미국주식

- 우버경쟁사

- 유니티실적

- 팔란티어테크놀로지스

- 테슬라기업분석

- 테슬라주가

- 돈의심리학

- 로블록스기업분석

- 디디추싱주식

- 중국주식

- 캐시우드

- 테슬라주식

- 유니티소프트웨어

- 페이팔

- 리프트주가

- Today

- Total

TylerJ's FIRE Project

[알리바바 주식, BABA] '중국의 아마존' 알리바바 주가 및 기업분석 (TylerJ의 주식노트) 본문

안녕하세요. 반갑습니다. 현재 저는 주식 관련 활동은 하지 않고 있습니다. 지금은 퇴사 후 월 5천 만원 매출 규모의 온라인 쇼핑몰을 운영하며 스마트스토어, 독서, 미라클 모닝 등의 모임을 진행하고 있습니다. 주식 투자를 하는 이유는 다들 경제적 자유에 대한 갈망이 있기 때문이라고 생각합니다. 뜻이 있는 분들과 함께 성장하고자 현재 네이버 카페와 오픈톡방을 운영하고 있습니다. 경제적 자유를 위해 한발 한발 함께 나아가실 분들은 카페 가입 후 댓글 남겨주시면 멤버십 톡방 안내해드립니다. 감사합니다.

미라클모닝 모집, 다시 시도했을 때 실패할거라는 두려움을 이겨내기 위해

작년 이맘 때쯤 미라클 모닝을 시도했었습니다. 아침에 운동을 잡아놓고 무조건 일어나야 하는 환경을 세팅했습니다. 그렇게 3개월 정도를 지속했는데, 결국 그 이상 꾸준함을 유지...

cafe.naver.com

이번에 살펴볼 기업은 '중국의 아마존' 알리바바다. 올해 중국의 경제 성장률은 6~7%로 예상되며 중국의 경제는 현재 빠른 속도로 재개되고 있다. 이에 따라 전체적으로 하락 조정을 받고 있는 중국 기업의 주가는 연말 다시 오름세를 보일 가능성이 높다는 것이 전문가들의 의견이다. 알리바바의 경우 작년 마윈의 정치적 이슈와 앤트그룹 사건을 통해 주가가 큰 폭으로 하락한 후 이렇다 할 반등을 보이질 않고 있다. 그렇다면 알리바바가 앞으로 여러 이슈를 뚫고 반등할 가능성이 있는 기업인지 오늘 하나하나 분석해보는 시간 가져보겠다.

1. 사업 모델 및 성장 전략

알리바바의 미션은 '어디서나 쉽게 비즈니스를 수행할 수 있도록 하는 것'이다. 창립자 마윈은 소기업들이 혁신적인 기술을 활용하여 공정한 경쟁을 펼칠 수 있는 환경을 조성하고자 비즈니스를 시작했다고 한다. 알리바바의 플랫폼 내에서는 누구나 혁신적인 아이디어로 가치를 창출할 수 있고 이로 인해 고객은 더 나은 서비스를 제공받는다. 이러한 기업 이념으로 사업을 이끌어온 알리바바는 현재 Taobao, T-mall 등의 플랫폼을 통해 중국 내 전자상거래 산업에서 약 60%의 점유율을 차지하고 있다. 뿐만 아니라 중국에서 가장 먼저 퍼블릭 클라우드 시장에 진출해 현재 약 47% 정도의 압도적 시장 점유율을 차지하고 있다.

한편, 알리바바는 전자상거래 활성화를 위한 결제, 물류 인프라 구축을 통해 글로벌 시장 확장을 도모하고 있다. 알리바바는 동남아시아 최대 전자상거래 플랫폼인 'Lazada'를 소유하고 있으며 터키의 'Trendyol' 대주주이다. 또한, 남아시아의 선도적 전자상거래 플랫폼 'Daraz'를 2018년 인수, 중국 수입 전자상거래 플랫폼 'Kaola'를 2019년에 인수하면서 해외 시장에서의 영향력을 점점 확대 중이다.

* Lazada - 동남아시아 최대 전자상거래 플랫폼. 매년 5천만 명 이상의 구매자를 보유. 현재 알리바바의 소유.

* Trendyol - 터키 전자상거래 스타트업 업체. 알리바바는 2018년 7억 5천만 달러를 지불하여 Trendyol의 대주주가 됨. 터키의 인터넷 사용량은 70% 이상, 이 중 25% 이상이 온라인으로 상품을 구매한다.

* Darza - 2018년 알리바바에 인수된 남아시아의 선도적 이커머스 기업.

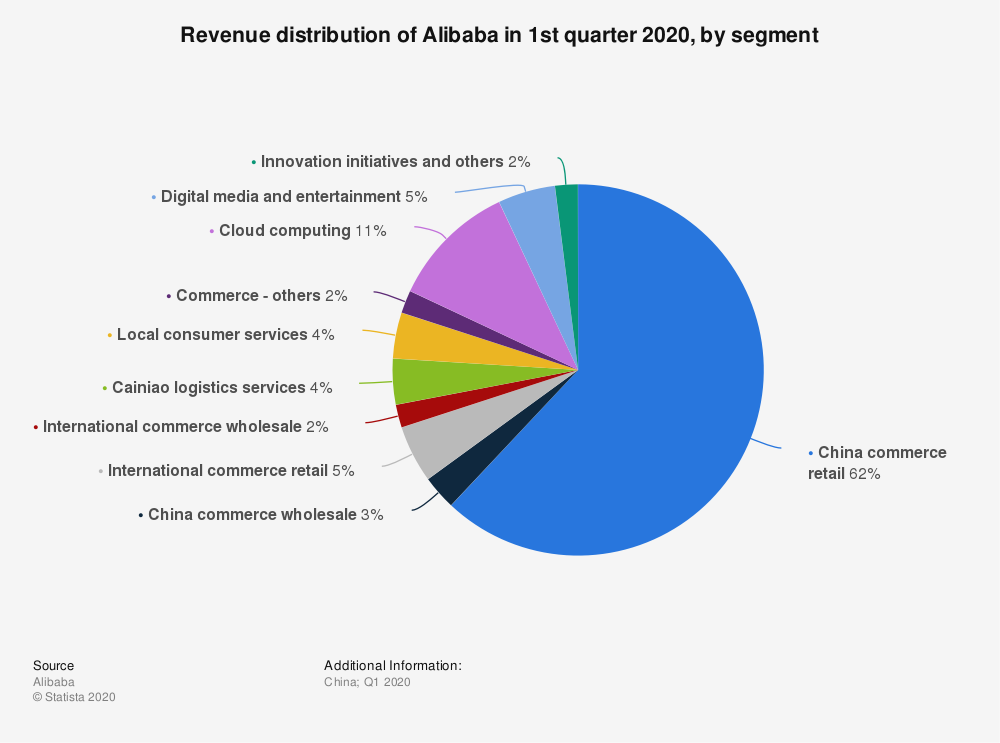

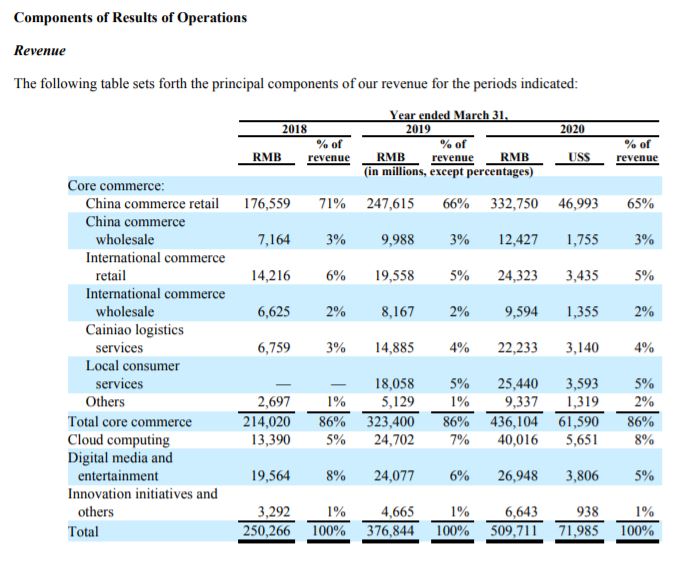

2020년 1분기 기준 현재 알리바바의 사업별 매출 비중은 아래와 같다. 중국 내 이커머스 매출이 60% 이상의 비중을 차지하고 있지만, 동시에 해외 이커머스, 클라우드, 미디어 & 엔터테인먼트 매출 또한 점점 확대됨을 확인할 수 있다. 그렇다면 현재 알리바바의 사업 모델 중 가장 큰 비중을 차지하고 있는 전자상거래 부문부터 차례대로 살펴보는 시간 가져보겠다.

1) 전자상거래 부문

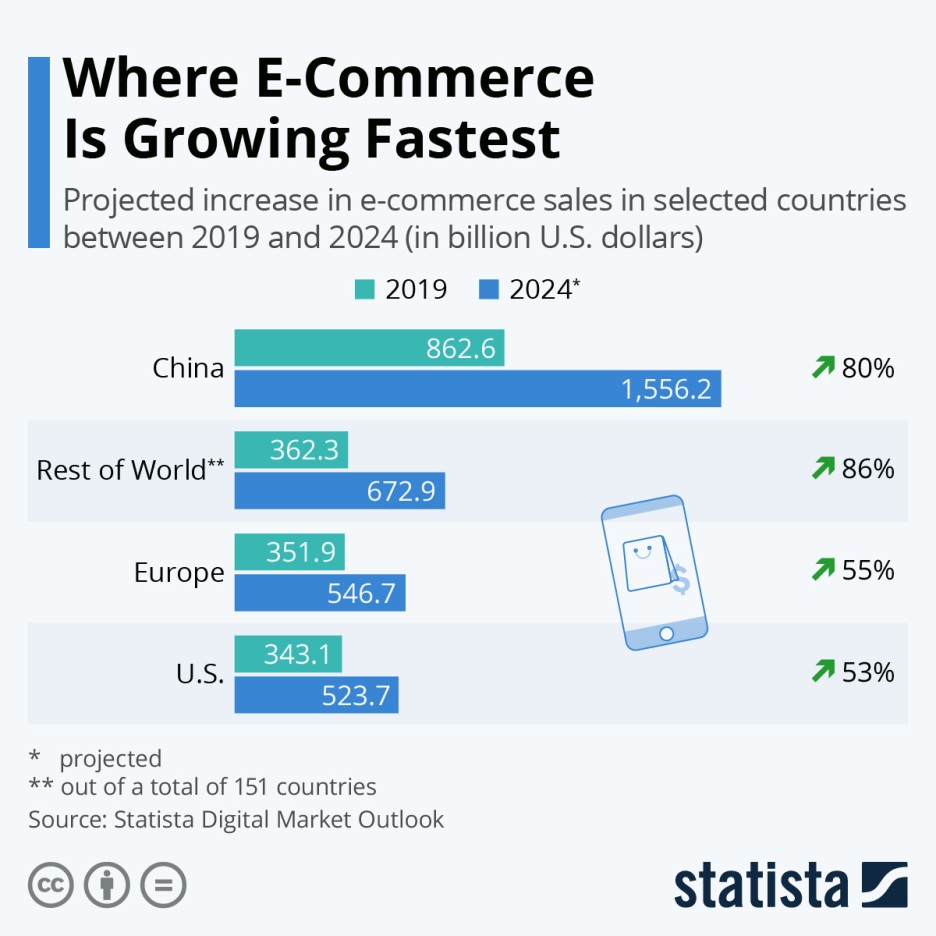

지난 5년간 중국 내 모든 소매 판매에서 온라인 판매 비율은 20%에서 44%로 두 배 이상 증가했으며 이 중심에 알리바바가 존재했다. 알리바바는 아마존과 달리 자체 상품을 보유하지 않는다. 이 때문에 더 많은 상품 목록을 소비자에게 제공하게 하고 새로운 시장으로의 침투와 확장을 더 용이하게 한다. 중국 내 전자상거래 시장은 2024년까지 2019년 대비 약 80%의 성장이 예상되며 작년 COVID-19의 영향으로 인해 전자상거래의 이용이 더욱 가속화될 전망이다. 이러한 전망 아래 알리바바의 시장 점유율은 여전히 60% 이상을 유지 중이다.

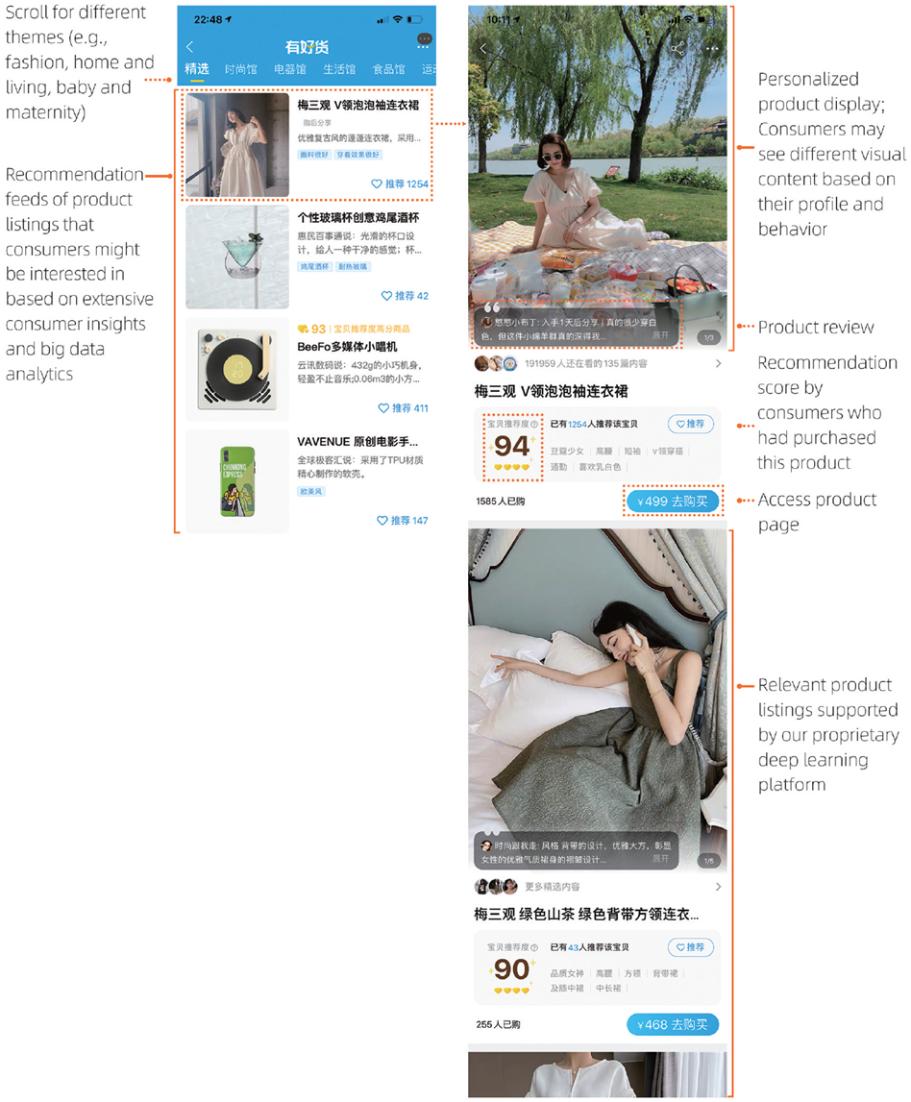

알리바바의 Taobao 앱은 관련성이 높은 컨텐츠를 고객 개개인에게 추천하고 소셜 참여를 유도하는 대화형 기능을 제공한다. 이를 통해 고객은 포괄적인 범위에서의 제품과 서비스를 경험할 수 있다. 또한, 테마 기반의 컨텐츠를 추천하여 고객으로 하여금 효율적인 검색 프로세스를 가능케 한다.

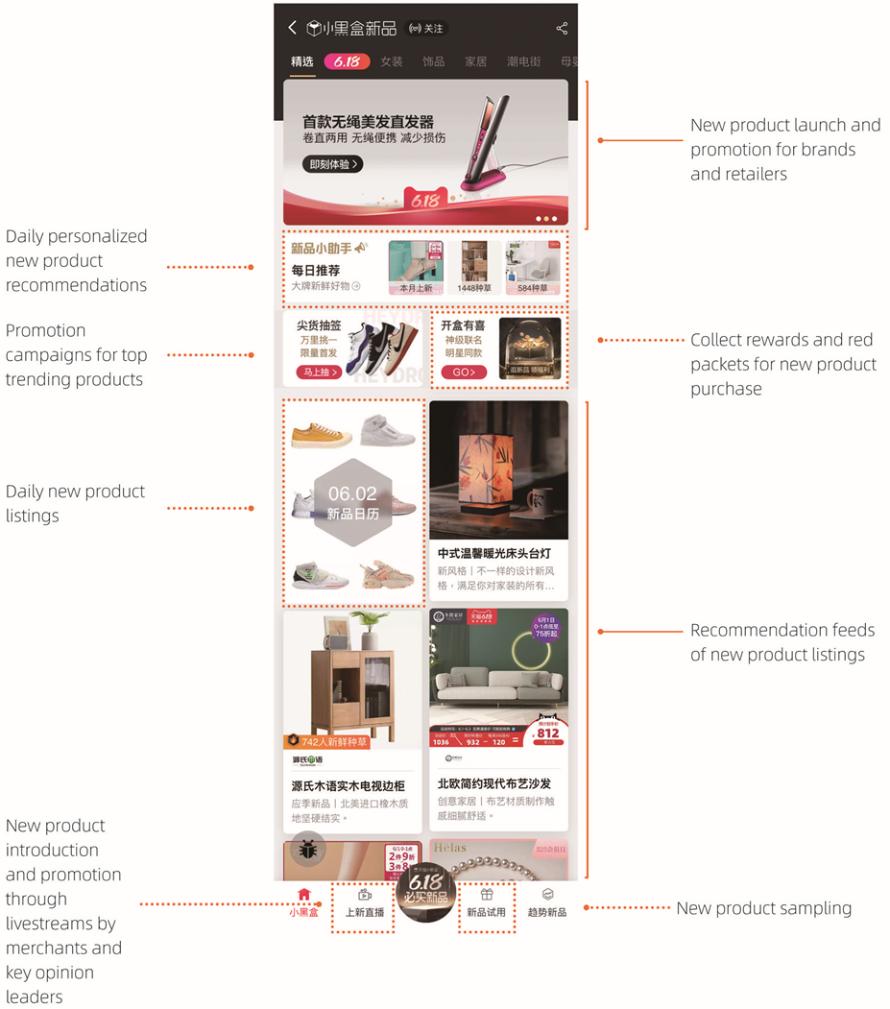

또한, 고객은 요즘 새로운 트렌드에 맞는 선별된 제품군을 추천받아볼 수 있다. 이는 알리바바 플랫폼 내 쌓이는 빅데이터를 기반으로 형성된 추천 알고리즘이며 이를 통해 소비자는 더 합리적인 소비가 가능해진다. 또한, Tmall Hey box를 통해 브랜드와 소매 업체가 신제품을 출시할 수 있게 하여 플랫폼 내 제품군을 더 다양하고 창의적으로 만들어나간다.

2) 알리바바 클라우드

사실, 중국 내 전자상거래에 있어서는 현재 알리바바의 점유율을 위협할 존재는 없다고 봐도 무방하다는 게 전문가들의 평이다. 2위인 징동닷컴이 열심히 추격을 하고 있으며 3위인 Pinduoduo는 공동구매 사업 모델로 고객 수를 빠르게 늘려나가고 있지만, 이미 알리바바의 편리성과 선점 효과로 인해 점유율은 당분간 유지될 가능성이 높으며 이를 기반으로 알리바바의 지속적인 매출 성장이 예상된다.

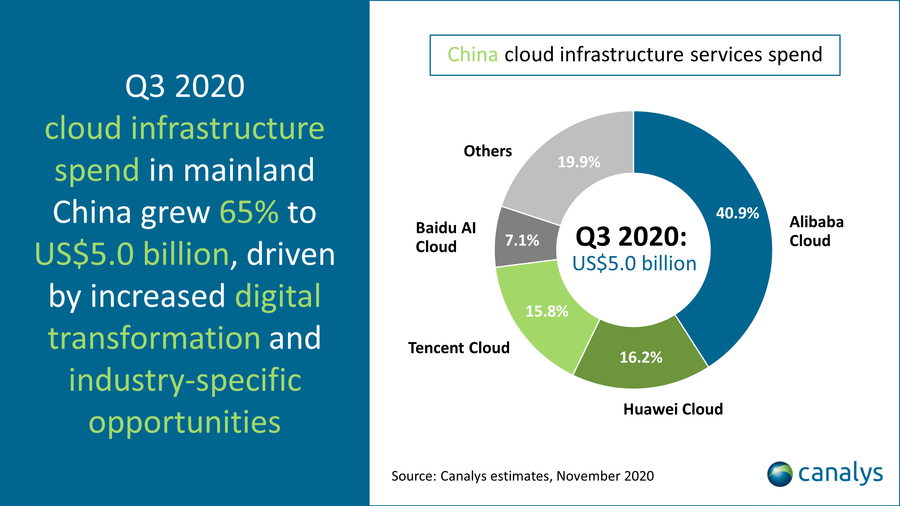

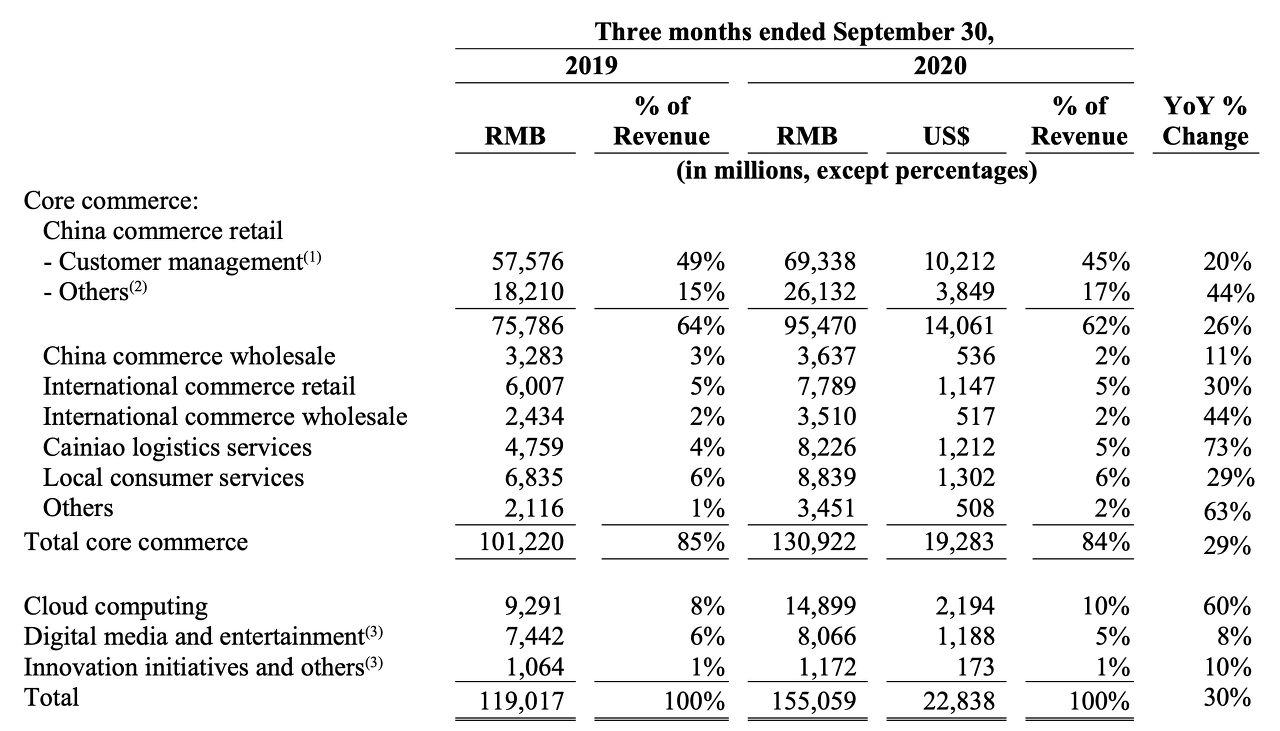

하지만 이보다 더 기대가 되는 것은 알리바바의 클라우드 사업이다. 중국의 2020년 3분기 퍼블릭 클라우드 시장은 전년 동기 대비 65%의 성장률을 보였다. 이는 글로벌 평균 성장률을 크게 웃도는 수치이다. 이에 따라 2020년 3분기 알리바바의 클라우드 매출은 2019년 대비 약 60% 증가한 수치인 22억 4000만 달러를 달성했다. 성장률로만 봤을 때 지난 3년간 아마존의 AWS와 마이크로소프트의 Azure를 앞지른 수치이다.

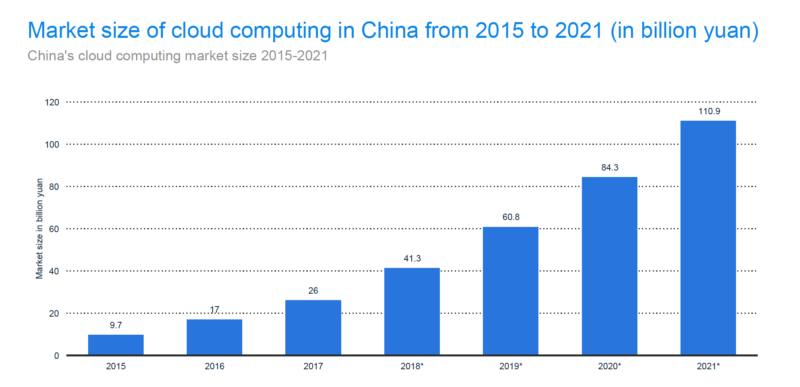

글로벌 클라우드 시장규모는 2025년까지 향후 5년간 연평균 성장률 17%에 달할 것으로 예상된다. 중국의 경우는 아직 시장 규모가 작지만 성장 여력은 훨씬 크다. 정부 주도하에 급속도로 진행 중인 디지털화 추세에 따라 클라우드 저장소 및 컴퓨팅 기술에 대한 수요가 점차 늘어날 전망이며 중국 정보통신 연구원(CAICT)에 의하면 2025년까지 연평균 약 35%의 성장률이 예상된다고 한다.

알리바바는 2009년 알리바바 클라우드를 설립해 10년간 핵심 클라우드 제품, 보안 그리고 데이터 지능과 인공지능 등 160여 개의 신제품과 4600여 개의 새로운 기능을 선보이는 행보를 보여왔다. 아마존과 같이 전자상거래로 벌어들이는 수익을 고스란히 신사업에 과감히 투자하고 그 산업을 선점하는 전략임을 확인할 수 있다. 또한, 2016년 soft benchmark competition에서 클라우드 성능분야 세계 1위를 기록한 적도 있을 정도의 클라우드 기술력을 보유하고 있다. 또한, 클라우드에서 가장 중요한 부부인 보안성도 확보한다. 현재 알리바바는 20개 이상의 데이터 센터와 2800개 이상의 CDN을 구축해 여러 문제 발생을 통제 중이다.

또한, 해외 기업의 진출이 어려운 중국 시장을 확보하고 있다는 점도 무시하지 못할 경쟁력이다. 글로벌 기업이 중국에서 사업을 하려면 ICP 비안과 네트워크 안전 법 등 여러 IT 관련 규제를 만족해야 하기 때문이다. 알리바바 클라우드는 모두 직접 증축한 데이터 센터로, 클라우드 이용 시 아무런 제한 없이 중국 리젼에 접근이 가능하다.

* ICP 비안( Internet Contents Provider) - 인터넷 정보제공 인증을 말함. 중국 내 온라인 운영을 위해 반드시 받아야 하는 인증

* 네트워크 안전 법이란 - 중국에서 수집한 개인 정보는 중국 내에 존재해야 하며, 외부로 데이터를 반출할 경우, 안전심사를 받아야 하는 온라인 법.

하지만 중국 내 성장성이 보장된 산업이기 때문에 그만큼 경쟁도 치열하다. 2020년 3분기 기준 화웨이가 업계 2위로 치고 올라왔으며 텐센트와 바이두의 맹추격이 이어지고 있다. 이러한 경쟁에 맞서 알리바바는 앞으로 30조가량의 규모로 클라우드 인프라 투자를 결정했고 5000명 규모의 IT 전문 인력 채용을 발표했다.

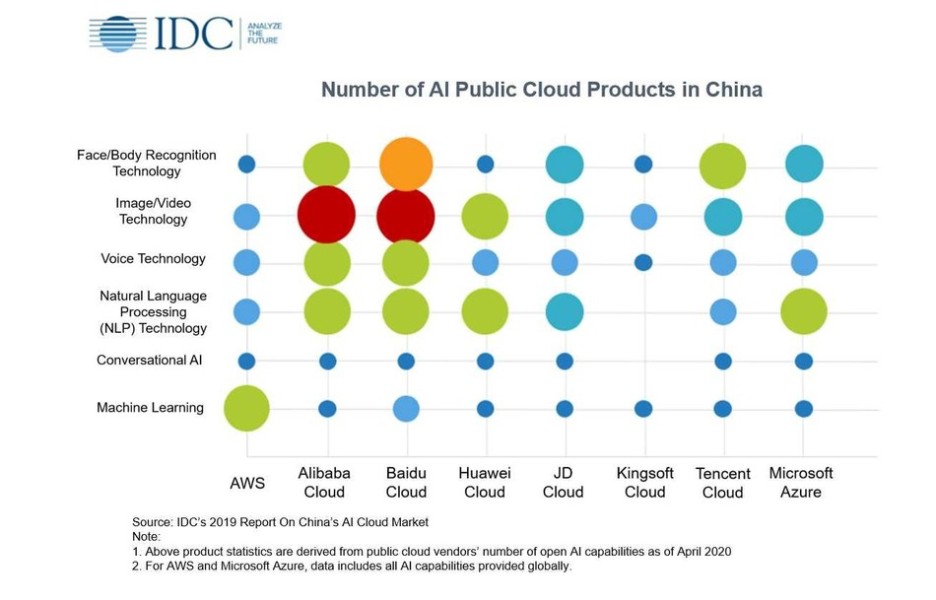

IDC 보고서에 따르면, 인공지능 기능이 클라우드 서비스를 선택할 때 핵심 고려 사항이라고 한다. 이러한 AI 클라우드 서비스 시장은 2018년 대비 2024년까지 연평균 93.6%의 성장률을 보일 것으로 예측된다. 현재 중국 내 AI 클라우드 기술력은 바이두가 선두를 달리고 있으며 그 뒤를 알리바바가 뒤따르고 있다. 현재 알리바바는 이 AI 클라우드 기술에 대한 투자도 과감히 추진 중이다.

3) 디지털 미디어 및 인공지능 스피커

코로나 이후 더욱 가파르게 성장할 비디오 스트리밍 시장을 알리바바 역시 공략하고 있다. 중국의 스트리밍 시장은 향후 5년간 연평균 성장률 16.7%를 보일 것으로 예상되며 알리바바는 Youku와 알리바바 픽처스 등의 플랫폼을 통해 광범위한 서비스를 제공하는 중이다. Quest 모바일에 따르면, Youku는 2020년 1분기 기준 세 번째로 큰 온라인 비디오 플랫폼이라고 한다.

2020년 1분기 기준으로 Youku의 구독자 수는 전년 대비 50% 이상 증가했다. 한편, 알리바바 픽처스는 컨텐츠 제작, 지적재산과 라이선싱 및 통합 관리, 엔터테인먼트 산업을 위한 데이터 서비스 등을 다루는 통합 플랫폼이다. 주로 중국의 라이브 이벤트나 온라인 티켓팅 플랫폼인 Damai를 통해 티켓 서비스를 제공한다.

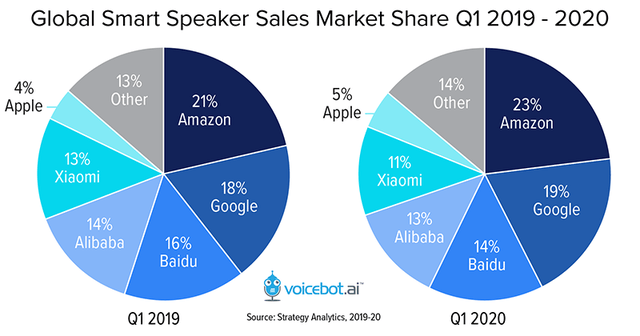

또한, 알리바바는 바이두, 샤오미와 마찬가지로 AI 스피커 시장도 공략 중이다. 현재 2020년 1분기 기준 알리바바의 Tmall Genie는 바이두에 이어 중국 내 점유율 2위를 기록 중이다. 2027년까지 연평균 30%의 성장률을 보일 AI 스피커 시장도 알리바바의 지속적인 투자가 진행될 예정이다.

4) 금융 기술 서비스

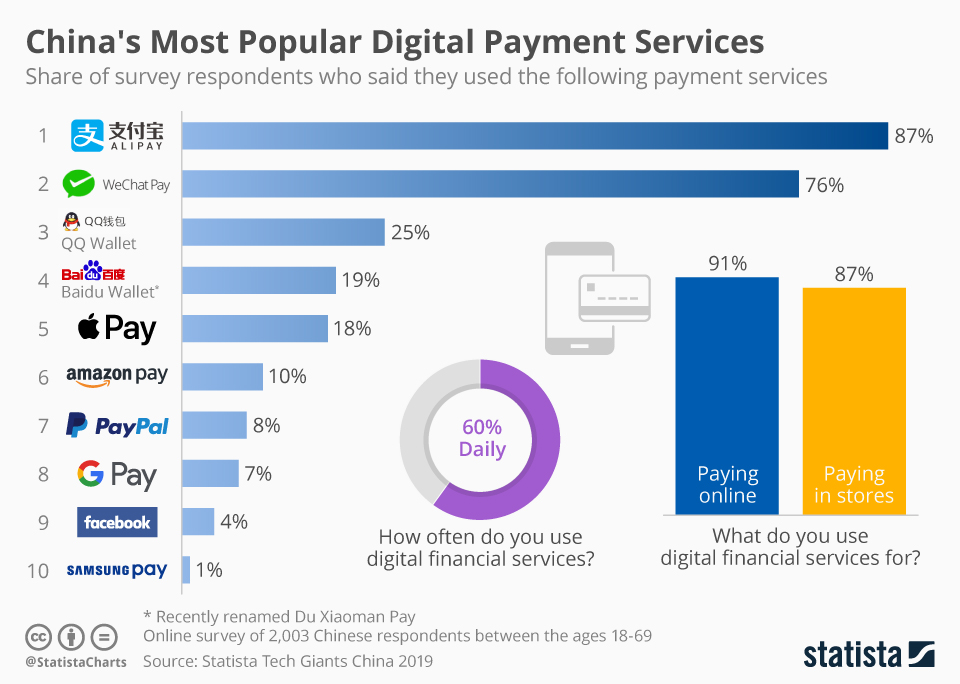

앤트그룹은 알리바바가 지분 약 33%를 보유하고 있는 투자사이며 알리페이 앱을 통해 편리한 디지털 결제 및 디지털 금융 서비스를 제공한다. 앤트그룹은 2004년 알리바바 이커머스 웹사이트에서 구매자와 판매자 사이 매매 보호 서비스를 제공하기 위해 런칭한 알리페이로부터 시작되었다. 현재는 결제 뿐 아니라 대출, 보험, 자산관리 서비스까지 한번에 서비스가 가능한 종합 금융 플랫폼으로 자리잡았다. 현재 앤트그룹이 소유한 알리페이는 2020년 6월 기준 중국 내 온라인 결제의 약 55% 이상을 차지하고 있으며 모바일 결제 시장은 2025년까지 연평균 성장률 15%를 기록할 것으로 예상된다.

한편, 현재 앤트그룹의 블록체인 기술은 제품의 출처 추적, 전자 청구서 발행 및 유통 관리와 같은 광범위한 범위에서 적용되고 있다. 또한, 앤트그룹은 2020년 3월 방글라데시, 한국, 인도네시아 등의 국가들과 전략적 파트너십을 체결했다. 글로벌 네트워크를 더욱 발전시켜 국경 간 거래를 촉진하고 최적화할 목적이다. 앤트그룹은 사용자에게 더 나은 서비스를 제공하기 위해 지속적으로 사용 범위를 확장시켜가고 있다.

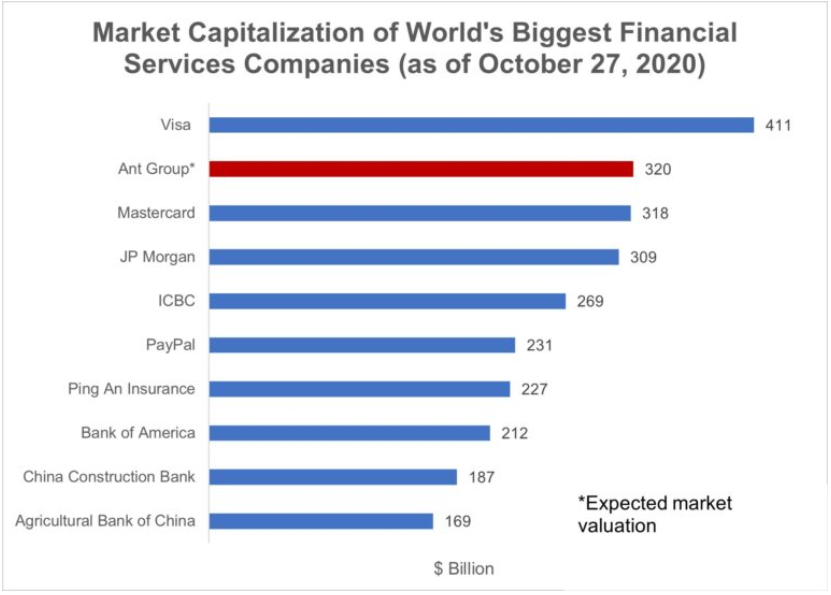

예를 들면, 외국 신용카드 소지자는 이제 중국에서 알리페이 앱을 통해 모바일 결제를 할 수 있다. 또한, 국가 간 사용사례에서 원 스톱 결제 솔루션을 제공한다. 애플의 아이튠스는 이제 한국, 태국에 있는 앤트그룹의 현지 파트너사로부터 모바일 결제를 허용한다. 이러한 확장성을 기반으로 앤트그룹은 작년 10월 기준 전 세계 금융 서비스 기업들 중 시총 2위 규모를 기록했다.

앤트그룹은 작년 11월 5일 역사상 최대규모로 상장될 예정이었으며, 상장 시 알리바바는 약 7억 3천만 주를 추가 청약하여 지분을 유지할 계획이었다. 하지만, 이러한 계획이 정치적 이슈로 인해 수포로 돌아가면서 알리바바의 주가가 폭락한 결과를 야기했다.

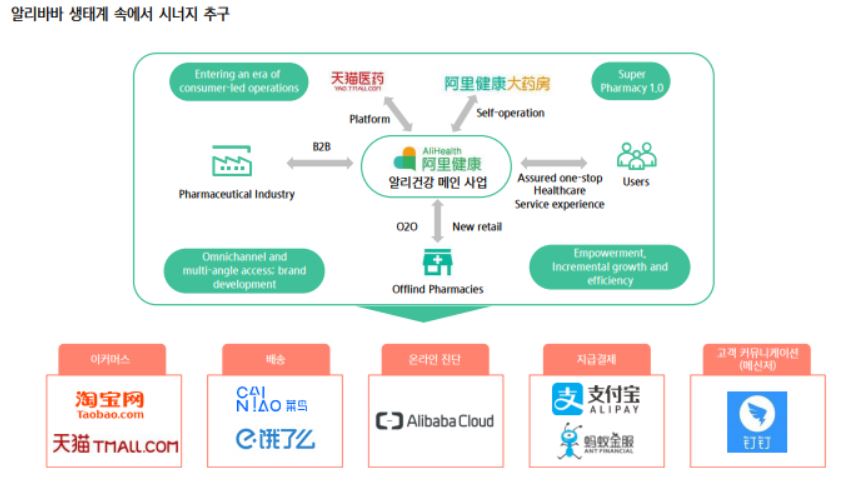

5) 알리건강

알리바바의 또 다른 미래 먹거리로는 헬스케어 부문이 있다. 2014년, 중국 식약청은 중국 내 부족한 의료자원을 효율적으로 분배하기 위한 '온라인 식품 및 의약품 사업에 대한 관련 의견수렴안'을 발표하며 온라인 의료 산업 발전을 위한 정책적 추진을 예고했다. 이러한 정책 방향과 작년 코로나로 인한 원격의료 모멘텀으로 인해 현재 중국 내 원격의료 시장은 전망이 밝은 편이다.

알리바바는 계열사를 통해 알리건강을 약 74% 보유 중이다. 알리건강은 2014년 중국 B2C 온라인 의약품 플랫폼을 보유한 중신 21세기 인수를 통해 온라인 의약품 시장에 진출하여 현재는 중국 최대 온라인 의약품 유통 시장 점유율 1위를 차지하고 있다. 원격의료에서 가장 중요한 것은 '플랫폼'인 만큼 알리바바를 통해 전방위 벨류체인을 구비할 수 있다는 장점이 있다.

주요 경쟁사인 핑앗굿닥터가 주력하고 있는 온라인 의료 플랫폼 사업 영역에서도 알리건강은 빠르게 확장 중이며 알리바바의 플랫폼과 알리페이의 결제망 및 금융서비스의 전폭적인 지원을 받는다. 하지만, 현재 알리건강은 순손실 적자를 기록하고 있으며 중국 내 헬스케어 침투율은 6~7%에 불과하다. 그렇지만 중국 정부가 균등한 수준의 의료서비스를 14억 이상의 인구에게 온라인을 기반으로 제공하겠다는 장기적 Plan이 있기에 향후 큰 폭의 성장을 기대할 수 있는 분야이다.

2. 향후 리스크 요인

알리바바의 가장 큰 리스크 요인은 역시 중국 리스크이다. 중국 내에서 사업을 빠르게 확장해나갈 수 있지만 동시에 각종 정부 규제로부터 자유롭지 못한 점이 있다. 알리바바의 경우 마윈의 정치적 발언과 이로 인한 앤트그룹 상장 연기 등으로 작년 심각한 타격을 받은 바 있다. 그렇다면 현재 알리바바의 리스크 요인이 무엇인지 주요한 점 위주로 살펴보겠다.

1) 심화되는 경쟁

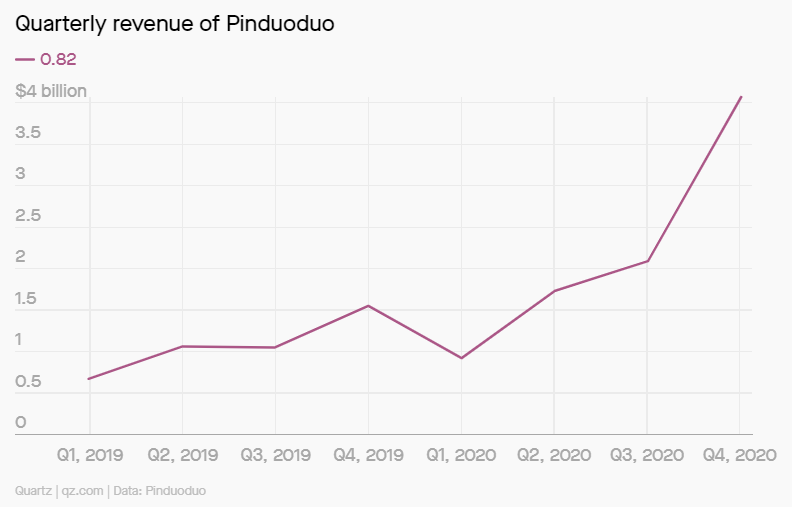

Pinduodo라는 기업은 공동 구매가 가능한 이커머스 플랫폼을 운영하는 기업이다. 텐센트가 전폭적으로 밀어주는 기업이며 현재 이 대량 구매 모델을 통해 전자 상거래 시장 점유율을 빠르게 높혀나가고 있다. Pinduoduo의 2020년 활성 고객수는 전년 대비 85% 증가한 4억 3천만 명이었다. 수익에서는 여전히 2위 징동닷컴에 못미치지만 고객 수로만 봤을 때는 징동닷컴을 능가했다. 알리바바는 6억 9천만 명의 활성 구매자로 선두를 유지했지만 훨씬 느린 속도로 성장하고 있었다.

알리바바는 Pinduoduo를 막으려고 필사적으로 노력하고 있다. 실제 알리바바 플랫폼 내에서 Pinduoduo 제품을 판매하는 판매자에 대한 스토어와 검색 결과를 제거하여 그 판매자를 독점 거래로 고정시켜버린다. 이러한 이유로 Pinduoduo와 판매자들은 공개적으로 알리바바에 항의하고 있으며 이는 향후 반독점 조사를 촉발시킬 수 있는 부분으로 작용할 수 있는 부분이었다. 아니나 다를까 실제로 알리바바는 반독점법 위반 판결이 났고 현재 3조 가량의 벌금을 내야하는 상황이다.

또한 텐센트의 클라우드는 알리바바에게 가장 큰 위협이다. 2020년 1분기 기준 텐센트의 클라우드 수익은 80% 증가한 6억 7천만 달러를 기록했으며 알리바바의 클라우드 수익은 64% 성장한 13억 달러를 기록했다. 알리바바는 여전히 텐센트보다 점유율에 있어 우위를 점하고 있지만 그 수익성에 있어서는 텐센트보다 한참 못 미치며 성장성도 점점 둔화되고 있다. 더욱이 텐센트의 위챗페이는 알리페이의 강력한 라이벌로 시장 점유율 마저 비슷한 상태이다. 위챗페이가 알리페이를 앞서게 되면 오프라인 소매 업체와 알리바바 상거래 및 클라우드 생태계 간의 연결을 약화시킬 수 있다.

2) '중국' 자체가 리스크

2020년 10월 24일 마윈은 중국의 국가급 지도자와 금융 당국자들 앞에서 중국 정부를 비판한 바 있다. 그는 "좋은 혁신가들은 감독을 두려워하지 않지만 뒤떨어진 감독을 두려워한다" "미래의 시합은 혁신의 시합이어야지, 감독 당국의 기능 경연 시합이어서는 안된다" 며 지나치게 보수적인 감독 정책을 펼치고 있는 중국 당국을 정면 비판했다. 이로 인한 결과는 앤트그룹의 상장 절차 중단, 그로 인한 큰 폭의 주가 하락이었다.

이후 중국 당국의 반독점 조사 발표로 인해 알리바바의 주가는 또 한번 급락했다. 또한, 마윈이 중국 금융당국에 소환되었을 당시 앤트그룹의 '부분적 국유화'를 제안했다는 보도 또한 나온 바 있다. 중국 당국의 손에 좌지우지 되는 테크 기업에게 미래 성장성을 기대할 수 있을 지에 대한 의문점과 이러한 중국 리스크를 기업의 펀더멘탈과 무관한 정치적 이슈로 보고 주식을 싸게 살 기회라고 여길 수 있을 지에 대한 부분은 투자에 있어 결코 쉽지 않은 요인이다.

3. 재무제표 분석

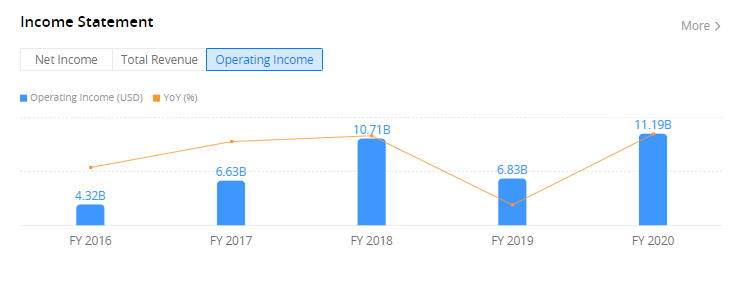

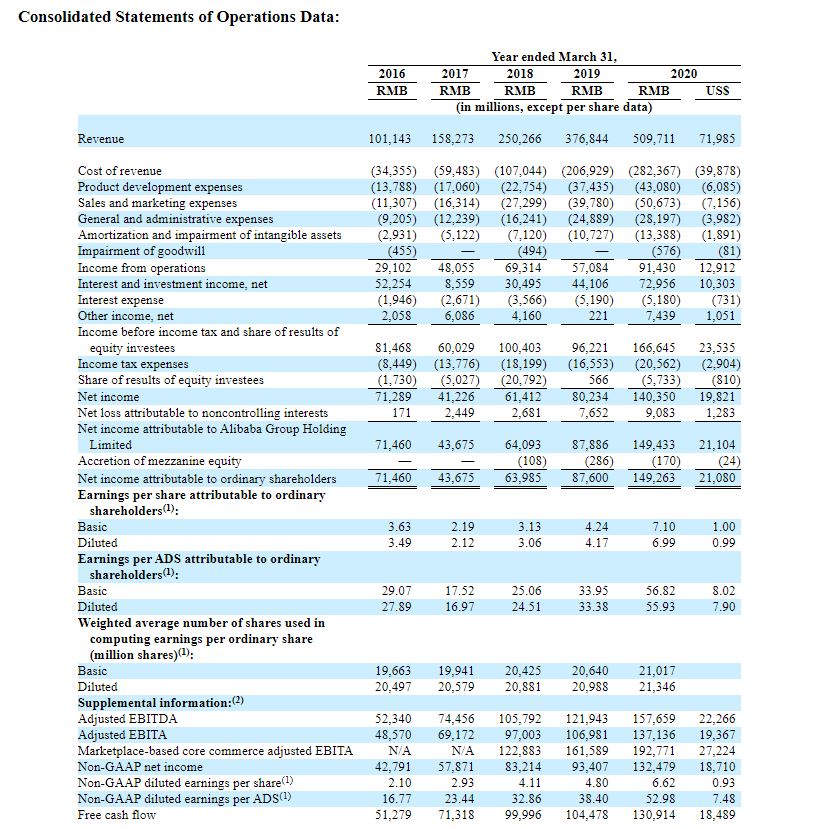

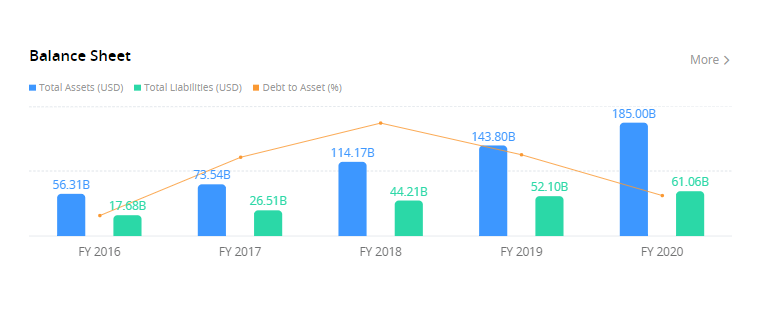

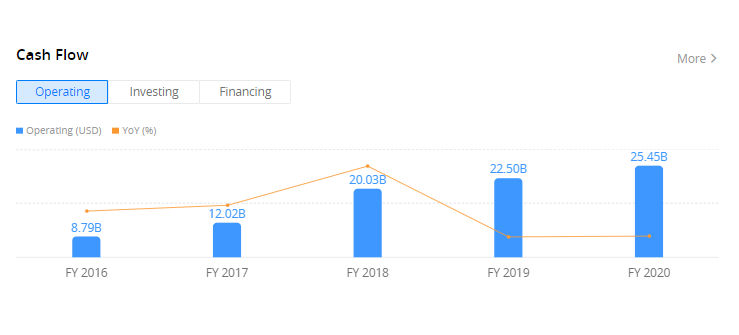

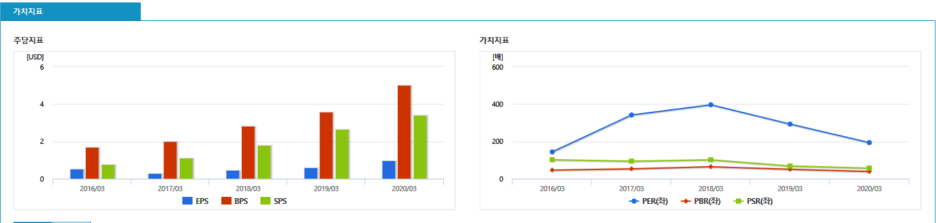

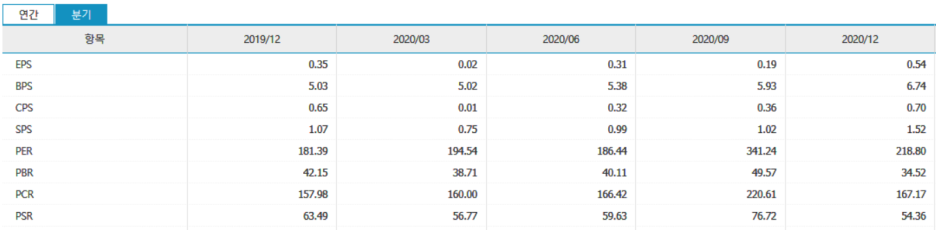

다음은 알리바바의 재무제표를 살펴보겠다. 알리바바의 매출은 지난 5년 간 꾸준히 증가되었지만, 그 성장률은 확실히 둔화되었음을 확인할 수 있다. 그럼에도 불구하고 2020년 3월 기준 알리바바의 매출 성장률은 35%를 기록했다. 이는 글로벌 IT 대형주들 사이에서는 높은 수준에 달한다. 영업이익률은 15.5%, 순이익률은 27.5%를 기록했으며 부채비율은 33%로 굉장히 건전한 재무상태임을 알 수 있다.

알리바바의 부채비율은 미국 빅테크 기업인 구글과 페이스북에 견줘도 괜찮을 정도의 건전성을 자랑한다. 또한 지난 5년 간 지속적으로 영업활동에 대한 비용을 늘려온 점을 통해 해외 시장이나 신사업에 대한 지속적인 투자를 해왔다는 점을 알 수 있다. 회계 조작을 하는 게 아닌 이상 현재 알리바바의 재무는 충분히 탄탄하다고 느껴진다.

아래는 알리바바의 2020년 3월, 9월 대차 대조표로 코로나 이 전과 그 이후를 비교할 수 있다. 코로나 이전과 비교했을 때 역시나 클라우드 컴퓨팅 부문에서 60%의 높은 성장률을 기록한 부분이 눈에 띈다. 1분기에 이어 30%의 매출 성장률을 보이고 있으며 해외 부문 전자상거래에서 44%의 성장률을 기록한 점을 알 수 있다. 그렇다면 재무와 성장성에 있어서 좋은 모습을 보이는 알리바바의 적정주가는 과연 얼마일 지 확인해보는 시간 가져보겠다.

4. 벨류에이션 측정

알리바바의 현재 2021년 3월 추정 EPS는 10.11이며 추정 ROE 19.34. 따라서 현재 기준으로 알리바바의 적정주가는 EPSXROE=195.5 달러가 된다. 이를 기반으로 알리바바의 향후 5년 간 연평균 순이익 성장률이 30%라고 가정했을 때, 5년 뒤 EPS는 37.53이 된다. ROE 19.34를 유지한다고 봤을 때 5년 뒤 알리바바의 예상 주가는 725.8달러로 산출된다. 하지만 알리바바의 순이익 성장률이 앞으로 30% 이상 나와주지 않는다면 이러한 주가 상승은 기대할 수 없을 것이다.

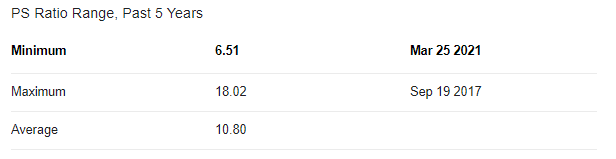

* PSR(Price Selling Ratio): 주가매출비율. 주가를 주당 매출액으로 나눈 것으로 기업의 성장성에 주안점을 두고 상대적으로 저평가된 주식을 발굴하는 데 이용하는 성장성 투자지표를 말한다. PSR이 낮을수록 저평가됐다고 본다.

*SPS(Sales Per Share): 주당매출액. 한 해 동안 벌어들인 매출액을 발행 주식 수로 나눈 값으로, 한 주당 얼마의 매출액을 벌어들이는가를 나타내는 주당가치 지표이다.

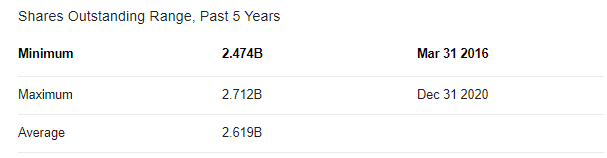

그렇다면 이번엔 성장주 지표인 SPS, PSR로 주가를 계산하보자. 현재 알리바바의 2020년 3월 기준 1년 총 매출은 $72B이고 2020년 12월 기준 주식 수는 약 2.7B이다. 따라서 주당매출액 SPS는 26.67이 나온다.

지난 5년 평균 PSR는 10.8이므로. 현재 성장성 지표로 계산한 알리바바의 적정주가는 26.67X10.8=288달러가 나온다. 그렇다면 향후 알리바바가 매년 연평균 매출성장률 30%을 달성한다는 가정하에 5년 후 예상주가를 계산해보자. 5년 후 알리바바의 SPS는 99가 되며, PSR은 그대로 10.8이라 가정하면, 5년 뒤 알리바바의 주가는 1069달러가 나오게 된다.

5년 뒤 주가가 현재 주가에 비해 너무 과하게 나온 점을 알 수 있다. 이는 향후 알리바바의 매출증가율이 30%를 유지해줬을 때라는 가정이 붙었기 때문이다. 이 수치가 만약 20%라고 한다면 5년 뒤 예상주가는 약 716달러로 나온다. 따라서 이러한 예상치는 투자자 스스로 기업의 사업 모델, 시대 흐름, 정책 방향 등의 여러 요소들을 고려해서 정할 필요가 있다. 하지만 만약 알리바바가 현재 PSR을 유지해주고 향후 30% 이상의 매출 성장을 보여준다면, 현재 주가에 비해 4배 이상의 수익을 5년 뒤 기대해볼 수도 있는 것이다.

판단은 투자자 몫이지만, 현재 애널리스트들이 바라보는 알리바바의 목표주가는 평균 303달러이며 알리바바의 현재 주가는 209달러이다. '중국' 자체가 리스크이기 때문에 중국 기업들을 멀리할 필요가 있지만 동시에 정치적 이슈로 인한 조정구간을 잘 이용할 필요도 있지 않을까.

출처: Webull, investing.com, Statista, Alibaba 홈페이지, Alibaba sec.gov report, 삼성증권 Alibaba report, canalys, IDC

# 함께 보면 좋은 글

* 전자상거래: 츄이, 바크박스

'주식노트 > 이커머스' 카테고리의 다른 글

| [쇼피, Shopee] "동남아의 아마존, Sea Limited" 쇼피 주가 및 기업분석 (TylerJ의 주식노트) (0) | 2021.10.04 |

|---|---|

| [쇼피파이, Shopify] "아마존의 유일한 대항마, 이커머스 신흥강자" 쇼피파이 주가 및 기업분석 (TylerJ의 주식노트) (2) | 2021.09.12 |

| [바크박스, BARK] 반려견 전자상거래 유망주 바크박스 주가 및 기업분석 (TylerJ의 주식노트) (0) | 2021.05.09 |

| [츄이, CHWY] 팻코노미 시대 반려동물 이커머스의 제왕 츄이주가 및 기업분석(TylerJ의 주식노트) (2) | 2021.05.09 |