| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

- 페이팔

- TSLA주식

- 테슬라주식

- 에어비앤비경쟁사

- 유니티주가

- 테슬라주가

- 돈의심리학

- 미국주식

- 중국주식

- 테슬라기업분석

- 해외주식

- 디디추싱주식

- 유니티소프트웨어

- 유니티실적

- 캐시우드

- 로블록스기업분석

- 우버경쟁사

- 유니티

- 로블록스주식

- 팔란티어주가

- 리프트주가

- 알리바바주가

- 팔란티어테크놀로지스

- 펠로톤주가

- 여행관련주식

- 책속한문장

- 디디추싱주가

- 펠로톤기업분석

- 로블록스주가

- 알렉스카프

- Today

- Total

TylerJ's FIRE Project

포드, F] "미국 자동차 역사를 대표하는 기업, 포드는 부활할 수 있을까?" 포드 주가 및 기업분석 (TylerJ의 주식노트) 본문

포드, F] "미국 자동차 역사를 대표하는 기업, 포드는 부활할 수 있을까?" 포드 주가 및 기업분석 (TylerJ의 주식노트)

TylerJ 2021. 8. 29. 23:26안녕하세요. 반갑습니다. 현재 저는 주식 관련 활동은 하지 않고 있습니다. 지금은 퇴사 후 월 5천 만원 매출 규모의 온라인 쇼핑몰을 운영하며 스마트스토어, 독서, 미라클 모닝 등의 모임을 진행하고 있습니다. 주식 투자를 하는 이유는 다들 경제적 자유에 대한 갈망이 있기 때문이라고 생각합니다. 뜻이 있는 분들과 함께 성장하고자 현재 네이버 카페와 오픈톡방을 운영하고 있습니다. 경제적 자유를 위해 한발 한발 함께 나아가실 분들은 카페 가입 후 댓글 남겨주시면 멤버십 톡방 안내해드립니다. 감사합니다.

미라클모닝 모집, 다시 시도했을 때 실패할거라는 두려움을 이겨내기 위해

작년 이맘 때쯤 미라클 모닝을 시도했었습니다. 아침에 운동을 잡아놓고 무조건 일어나야 하는 환경을 세팅했습니다. 그렇게 3개월 정도를 지속했는데, 결국 그 이상 꾸준함을 유지...

cafe.naver.com

지난 시간 제너럴모터스 분석에 이어 오늘 살펴볼 기업은 바로 '포드 자동차'이다.

[제너럴모터스, GM] "미국 최대 완성차 기업, 전기차에 올인하다." GM 주가 및 기업분석(TylerJ의 주

지난 시간 테슬라 분석에 이어 오늘은 미국의 대표 자동차 기업 제너럴모터스에 대해 알아보고자 한다. 미국이 현재 2030년을 목표로 전기차 보급률을 50%로 끌어올릴 계획을 갖고 있는 만큼 미국

tylerj1234.tistory.com

포드는 1913년까지 조립 라인과 대량 생산에 관한 모든 기술을 발전시킴으로써 전체 자동차 시장에 지대한 영향을 끼친 기업이다. 자동차 대량생산을 낳은 포드의 '컨베이어' 이동식 조립라인은 기존 한 대당 12시간이 소요됐던 시간을 90분으로 단축시켰고 이는 곧 비용의 절감으로 이어졌다. 이를 통해 자동차는 더 이상 부자들의 전유물이 아닌 누구나 소유할 수 있는 '필수 소비재'의 개념이 된다.

자동차의 대중화는 당시로서는 엄청난 혁신이었다. 그 혁신을 바로 '포드'라는 기업이 이뤄냈으며 지금까지도 미국을 대표하는 자동차 기업으로 남아있다. 하지만, 자동차가 보급될 만큼 보급된 상태에서 성장의 발판을 마련하지 못한 포드는 지난 10년간 이렇다 할 퍼포먼스를 보여주지 못했다. 이러한 이유로 시장은 포드를 포함한 기존 자동차 기업들에게 보수적인 프리미엄을 부여하고 있는 상태이다. PER, PSR 등의 지표 등을 보면 알 수 있다. 특히, 테슬라와 비교했을 때 차이는 아주 극명하다.

그렇다면 과연 다가올 전기차 시대에서 포드가 지금껏 못다한 성장을 보여줄 수 있을까? 함께 포드의 사업모델과 재무제표를 살펴보면서 그 가능성에 대해 가늠해보는 시간을 가져보도록 하자.

1. 포드 사업 모델

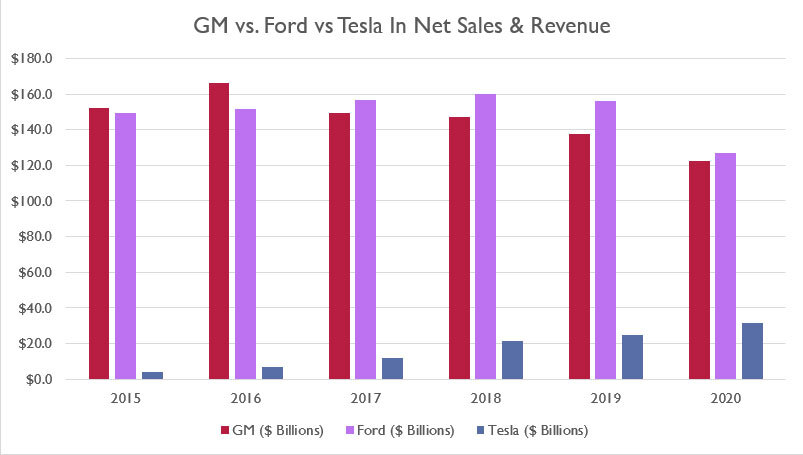

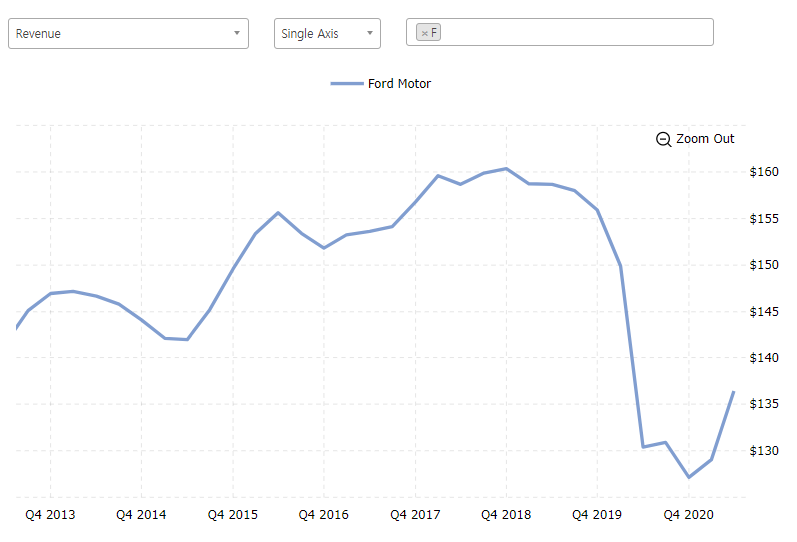

포드는 GM과 다르게 지난 5년 간 매출이 하락하지는 않았다. 오히려 조금씩 상승해주는 모습을 보이고 있다.

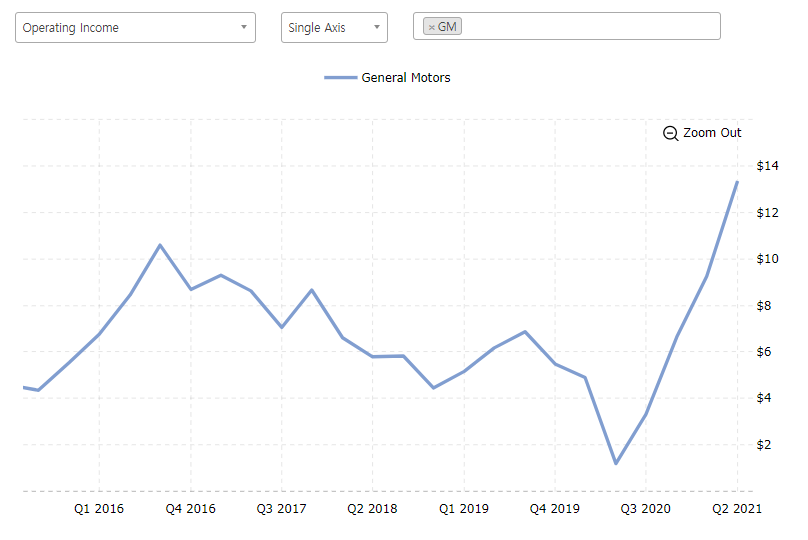

하지만 영업이익의 경우 2016년을 기준으로 큰 폭의 하락을 했고 코로나를 기점으로 최악의 상황에 접어든 상태이다. 최근 매출 및 영업이익이 반등하는 모습을 보여줬으나 차량 반도체 및 부품 수급 문제로 인해 하반기 전망은 불확실한 상황이다. 한편, 포드는 GM과 마찬가지로 작년 3월 배당금 지급 중단을 선언하고 지금까지 관련 소식은 들려오지 않는 상황이다. 포드 역시 전기차 시대를 맞이하여 배당보다는 투자에 집중함으로써 주주들에게 보답할 계획에 있는 것으로 보인다.

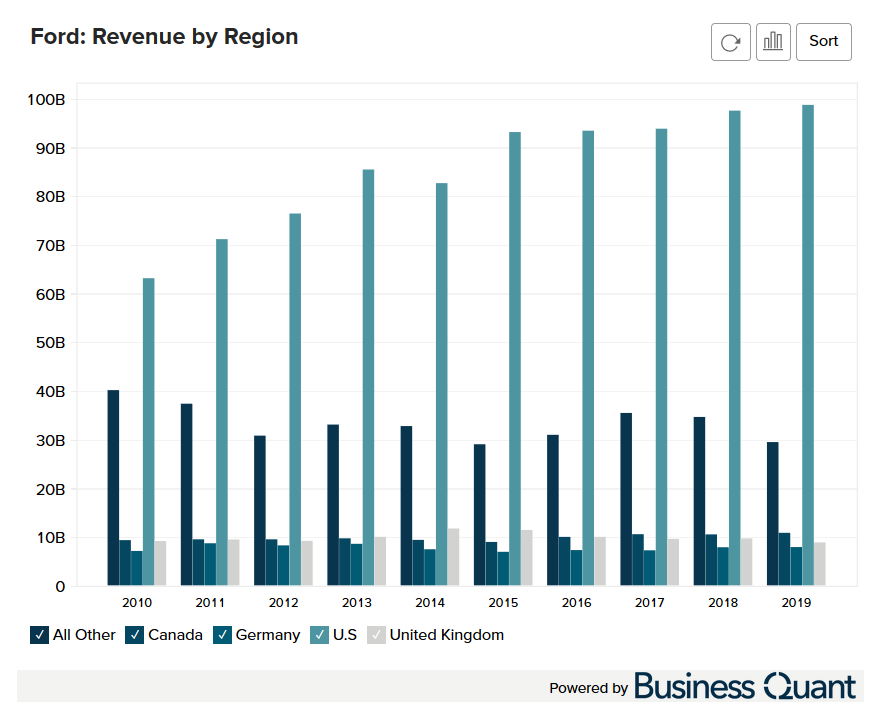

포드는 GM이 매출의 대부분(약 90%)을 미국에서 발생시키고 있는 것과는 달리 해외에서 매출의 상당 부분을 창출하고 있다. 하지만, 그래도 여전히 포드는 미국을 중심으로 매출이 발생하고 있다. 2019년 기준, 포드 전체 매출의 약 60%가 미국에서 발생한 바 있다.

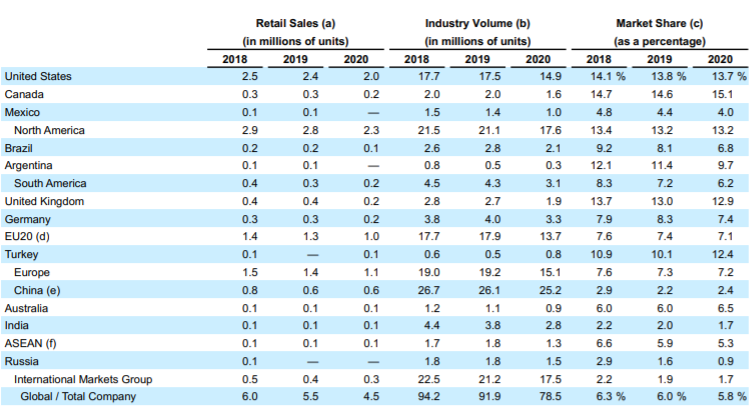

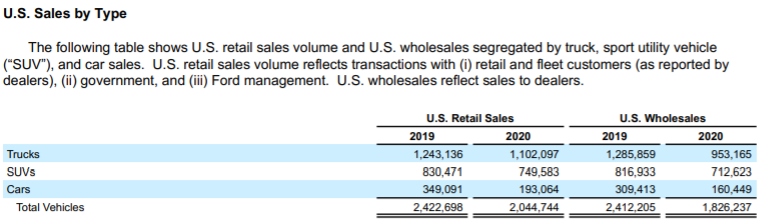

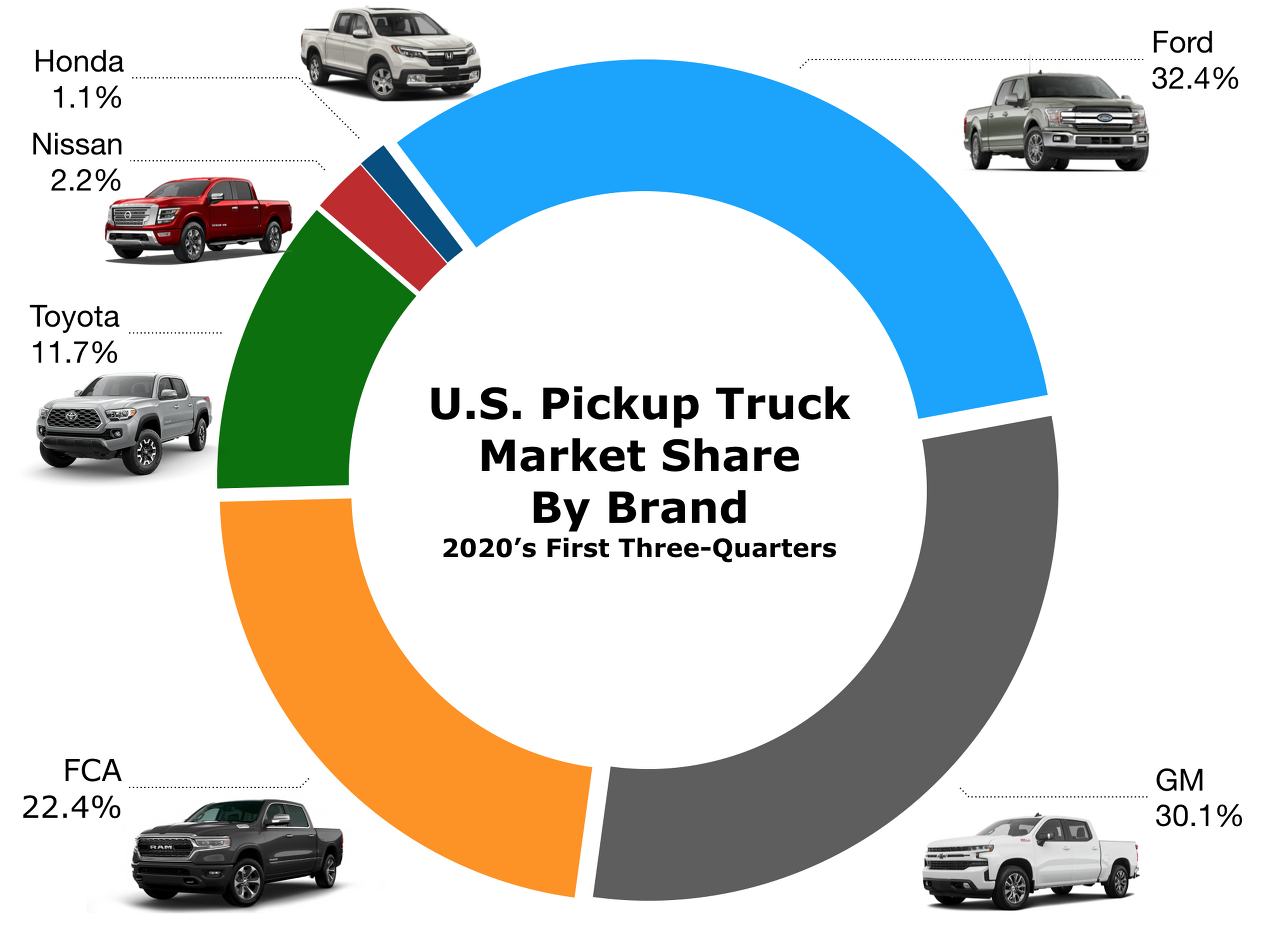

그리고 포드의 2020년 10-K에 따르면, 포드는 미국 내 자동차 판매 점유율 약 13.7%를 기록하며 GM 다음으로 높은 Market Share를 보였다. 하지만 이는 GM의 내부 자료이기 때문에 다른 통계치를 통해 더 객관적인 수치를 살펴보자.

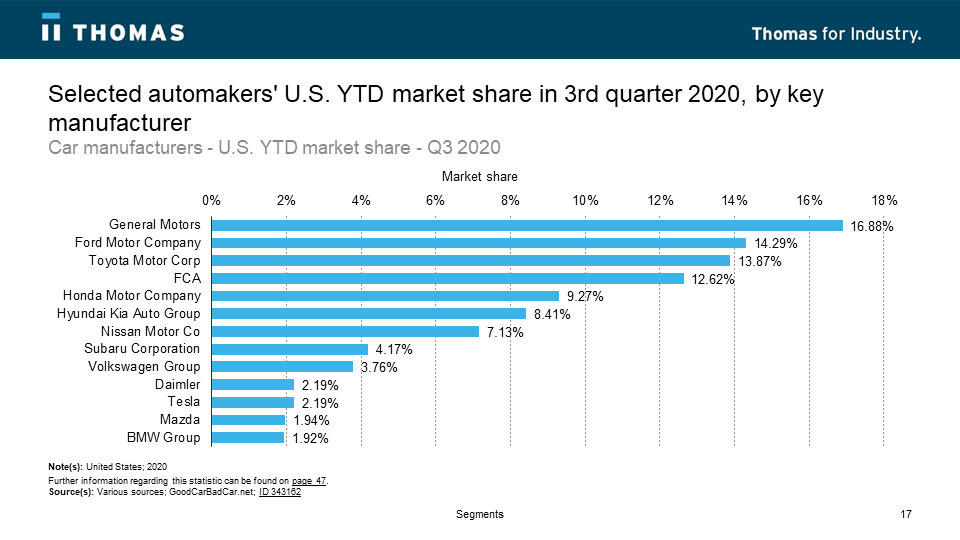

글로벌 리서치 기관 Thomas가 발표한 작년 3분기 미국 내 자동차 판매 통계에 따르면 포드는 GM에 이어 약 14.3%의 점유율을 기록했다.

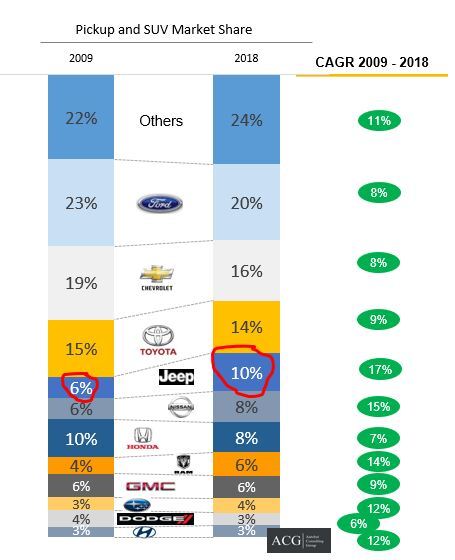

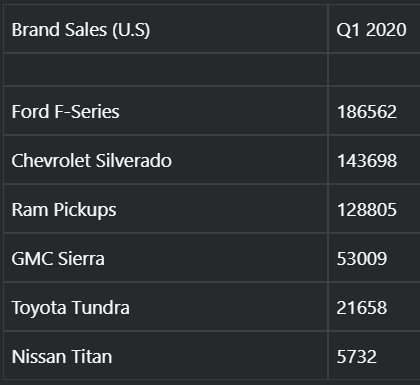

그 중 SUV & 트럭 부문의 경우 2018년 GM에 이어 2위의 점유율을 기록했으며 픽업트럭 F-150 시리즈는 당당히 시장 점유율 1위를 차지하고 있다.

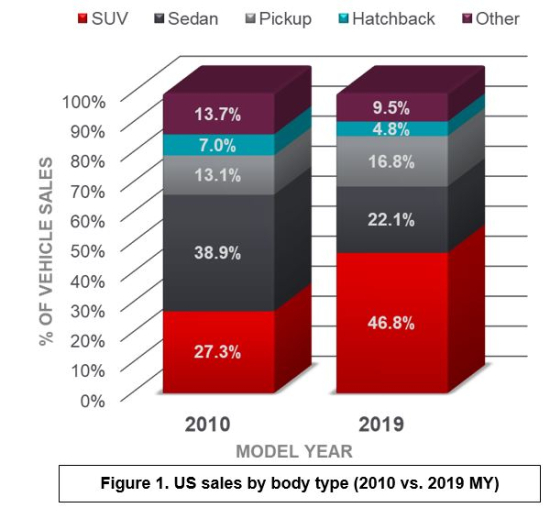

한편, 지난 GM 분석에서도 봤듯이 미국 자동차 시장에서 SUV & 픽업트럭이 차지하는 비중은 2019년 기준으로 약 70%에 달한다. 그리고 전체 북미 시장에서 픽업트럭 시장의 규모만 연간 330만 대이며 이 시장의 상당 부분을 GM과 포드가 차지하고 있다.

포드의 경우 미국 내 자동차 판매 중 SUV와 트럭이 차지하는 비중이 무려 전체의 약 91.2%에 달했다. 이러한 이유로 최근 포드의 F-150 픽업트럭의 생산 차질 이슈가 주가에 큰 영향을 끼친 것이다. 포드 매출의 주력인 픽업트럭의 판매량이 줄어들면 결국 전체 매출에 큰 임팩트를 줄 것이 분명하기 때문이다. 앞으로 포드는 SUV & 픽업트럭에 사활을 걸고 현재 점유율을 지켜나가야 시장에서 도태되지 않을 수 있다. 하지만 테슬라의 사이버트럭을 비롯한 타 자동차 업체들과의 경쟁이 만만치 않을 것으로 보이기 때문에 포드가 현재 점유율을 계속 유지할 수 있을지는 의문이다.

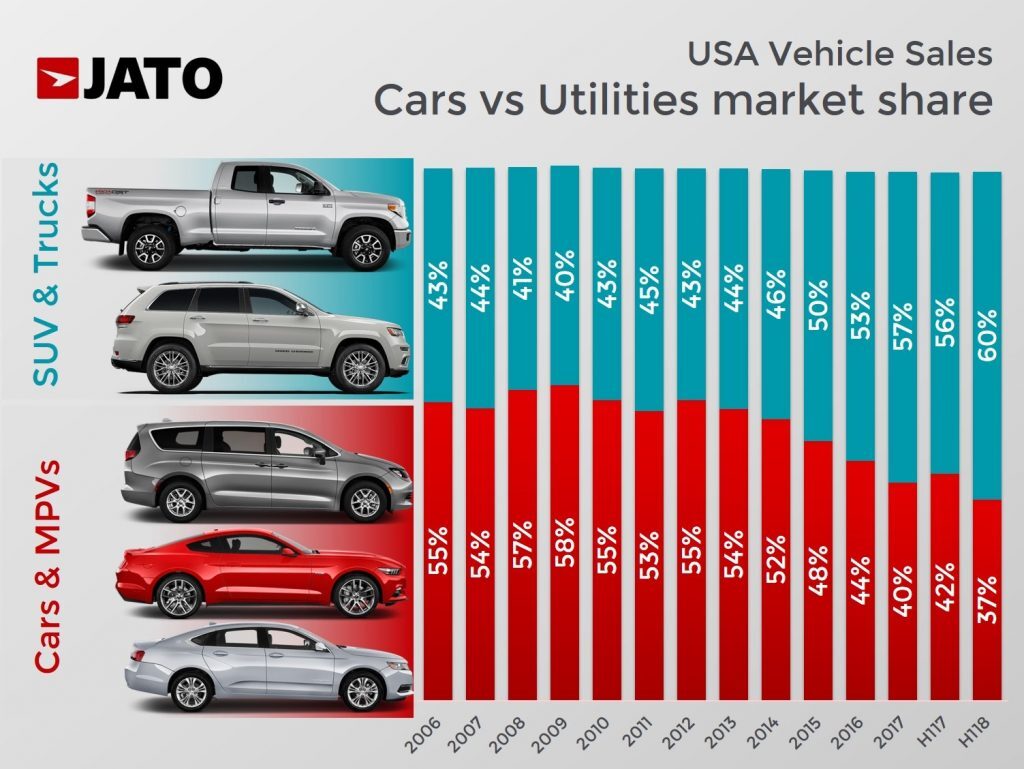

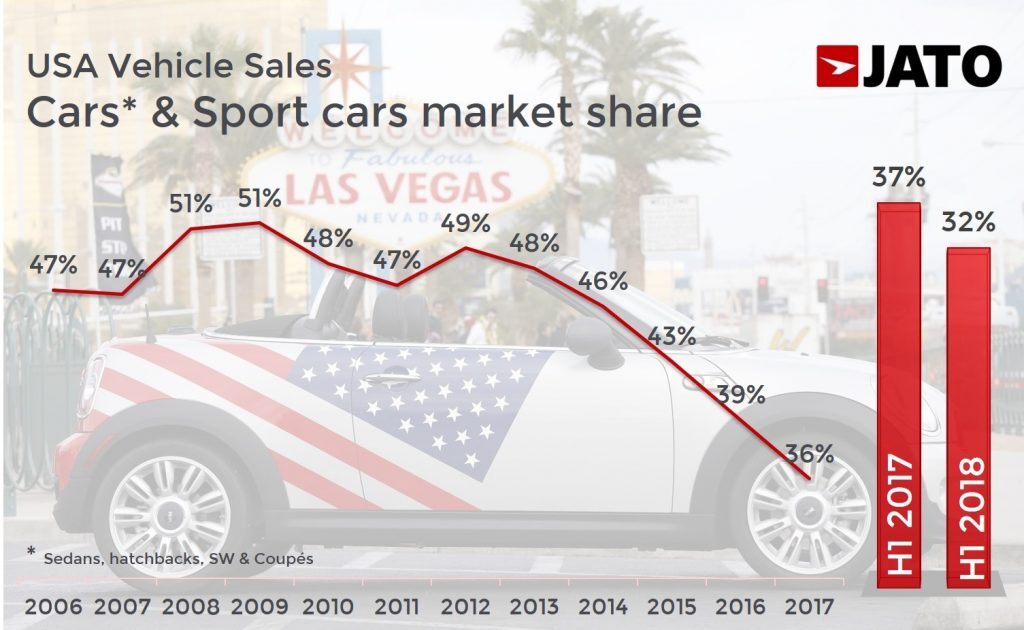

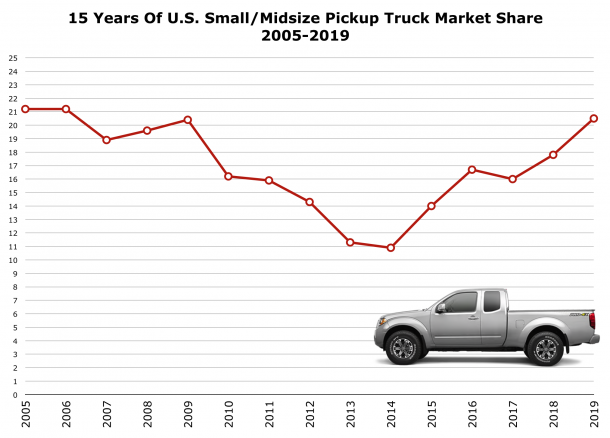

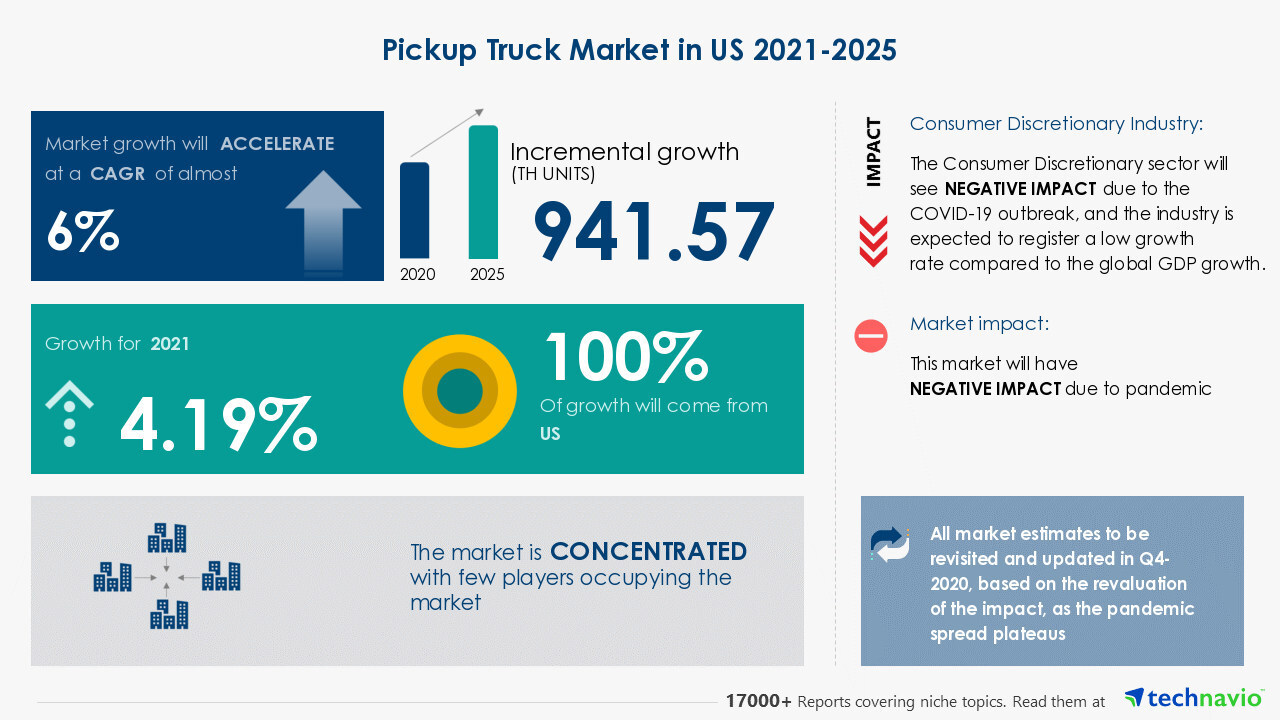

한편, 지난 수년간 미국 내 승용차 시장 점유율은 지속적인 우하향을 보여왔다. 이와 동시에 픽업트럭 & SUV 시장 점유율은 꾸준히 상승했으며, 미국 픽업트럭 시장의 경우 향후 5년 간 약 6%의 CAGR을 보일 것(출처: Technavio)으로 전망된다. 더욱이 바이든 정부 아래 전기차 채택률이 가파르게 증가할 것이므로 픽업트럭 & SUV 시장은 더욱 빠른 속도의 성장을 보일 것으로 전망된다.

이처럼 픽업트럭 & SUV 시장이 크게 형성되어 있는 이유로 인해 테슬라 또한 사이버 트럭으로 픽업트럭 시장 진출을 꾀하고 있다. 그럼 테슬라의 사이버 트럭, GM의 Hummer EV 그리고 포드의 F-150 EV를 함께 비교해보도록 하자.

[테슬라주식, Tesla] 테슬라 기업분석 2편. 테슬라 사업모델 및 재무제표 분석 (TylerJ의 주식노트)

지난 시간에 이어 오늘은 테슬라의 사업모델과 재무제표를 알아보는 시간을 가져보겠다. [테슬라주식, Tesla] 테슬라 기업분석 1편. 전기차, 베터리, 자율주행 산업 분석 (TylerJ의 주식노트) 지금까

tylerj1234.tistory.com

* 1회 충전 주행거리- F-150 EV: 300마일 / Hummer EV: 300마일/ 사이버트럭: 500마일 예상

* 가격- F-150 EV: $90,000/ Hummer EV: $112,595/ 사이버트럭: $69,900

* 최대 탑재량- F-150 EV: 2,000파운드 / Hummer EV: 2,000파운드(추정)/ 사이버 트럭: 3,500파운드

* 제로백- F-150 EV: 3초/ Hummer EV: 3초/ 사이버트럭: 2.9초

포드의 F-150 라이트닝 픽업트럭의 1회 충전 거리는 역시 테슬라의 사이버트럭에 비해 훨씬 낮은 수치가 예상된다. 가격은 Hummer EV보다 낮게 출시될 것으로 보이나 사이버 트럭의 가성비와 비교했을 때 여전히 매력적이라고 볼 수는 없다. 자동차가 정지 상태에서 시속 100킬로미터에 이르는 시간인 제로백은 포드, GM 그리고 테슬라가 모두 3초 정도로 비슷했다. 현재 미국 픽업트럭 시장에서 포드의 F-150 시리즈는 점유율 1위로 엄청난 영향력을 끼치고 있지만, 향후 전기차로 전환되면서 시장의 판도는 크게 뒤흔들릴 것으로 보인다. 무엇보다 테슬라의 질주가 GM, Ford에게 매우 큰 리스크 요인이라는 점을 분명히 짚고 넘어가자.

한편, SUV 전기차 부문에 있어서 포드는 머스탱 마하 E SUV를 판매 중이다. 미국 환경보호청(EPA)에 따르면, 머스탱 마하 E GT는 270마일의 1회 충전 주행거리를 인증받았다. 한편, GM의 Bolt EUV는 1회 충전 주행거리가 250마일이며 테슬라의 Model Y는 326마일을 자랑한다. 현재 GM의 Bolt EV/EUV 경우 전량 리콜 이슈로 인해 타격이 큰 상태이기 때문에 아무래도 포드가 GM보다는 유리한 고점을 취한 것으로 보인다. 하지만, 유럽의 자동차 기업들(BMW, 아우디, 벤츠, 폭스바겐 등등)과의 SUV 전기차 경쟁도 앞으로 과열될 것이기 때문에 포드는 긴장의 끈을 놓칠 새가 없어 보인다.

2. 포드 재무제표 분석

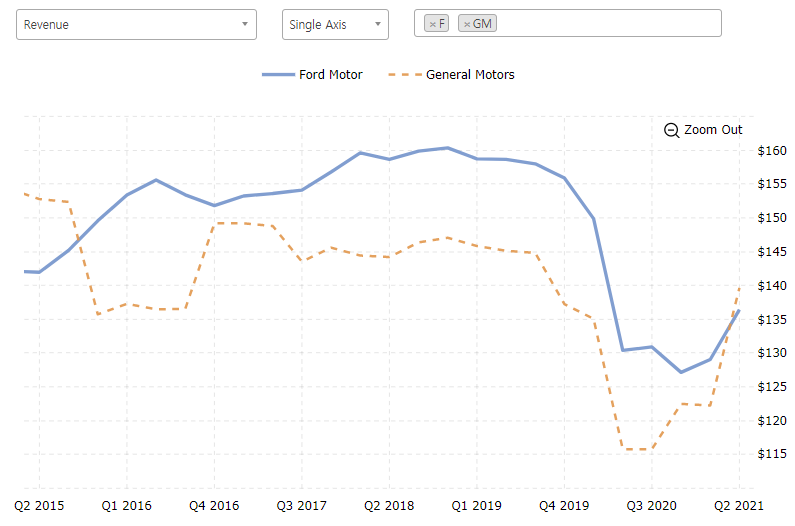

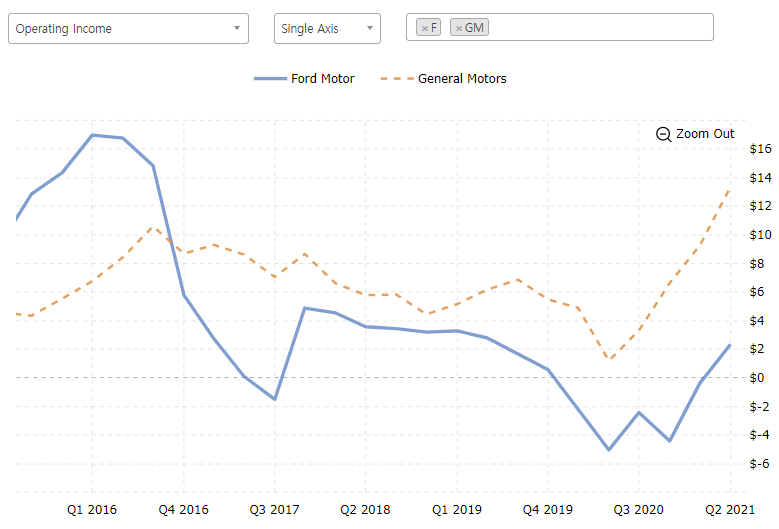

그럼 이제 포드의 최근 실적을 통해 재무제표를 분석해보는 시간을 가져보자. 포드 역시 GM과 마찬가지로 작년 한 해 최악의 시기를 보냈지만 최근 부활의 신호를 보이고 있다. 하지만 GM에 비해 매출의 반등이 가시적이지 않으며 영업이익 역시 코로나 이전 치를 회복한 것에 그쳤다.

포드의 이러한 매출 및 영업이익 추이는 경쟁사인 GM과 상당히 대조적인데 그렇다면 포드의 손익계산서를 통해 자세히 살펴보도록 하자.

2.1 Ford Income Statement

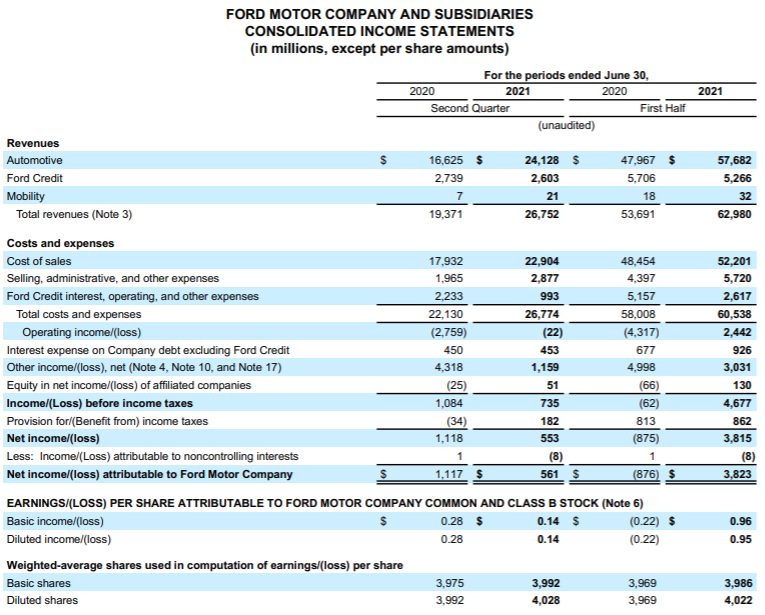

포드는 지난 분기 매출 267억 5천만 달러를 기록하며 컨센서스 247억 달러를 크게 상회했다. 그리고 영업이익은 -$22M으로 여전히 적자를 기록했지만 이는 전년과 대비했을 때는 크게 개선된 모습을 보였다. 포드는 이번 실적을 통해 올해 수익 가이던스를 상향 조정했지만, 반도체 칩 부족 & 전기차 부품 수급 차질 등의 이유로 하반기 수익성은 감소할 것이라고 밝혔다. 그리고 현재 코로나 델타변이 확산세로 인해 F-150 픽업트럭 등의 생산에 차질을 빚고 있기 때문에 하반기 매출 또한 부진할 것으로 예상된다. 참고로 포드는 지난 2분기 동안 부품난으로 인해 약 70만 대의 차량 생산이 감소한 바 있다.

2분기 실적 당시 포드 CEO Farley는 다음 3분기에는 반도체 칩 흐름이 개선될 조짐으로 보인다고 말했지만, 여전히 이는 유동적이며 불안 요소가 크다. 이에 대해 포드는 반도체 제조업체와 직접 계약을 맺고 특정 중요 부품을 비축하고 일부는 이중 소싱하는 등의 노력을 진행 중이다.

2.2 Ford Balance Sheet

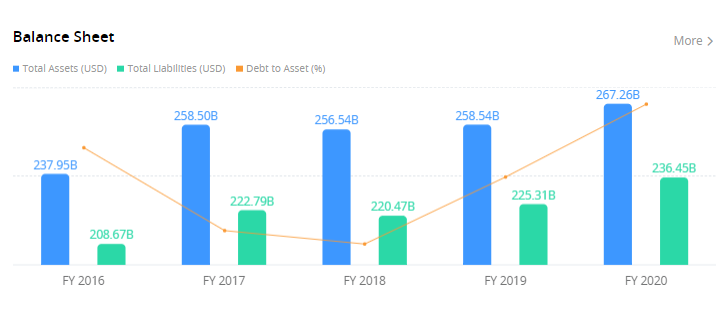

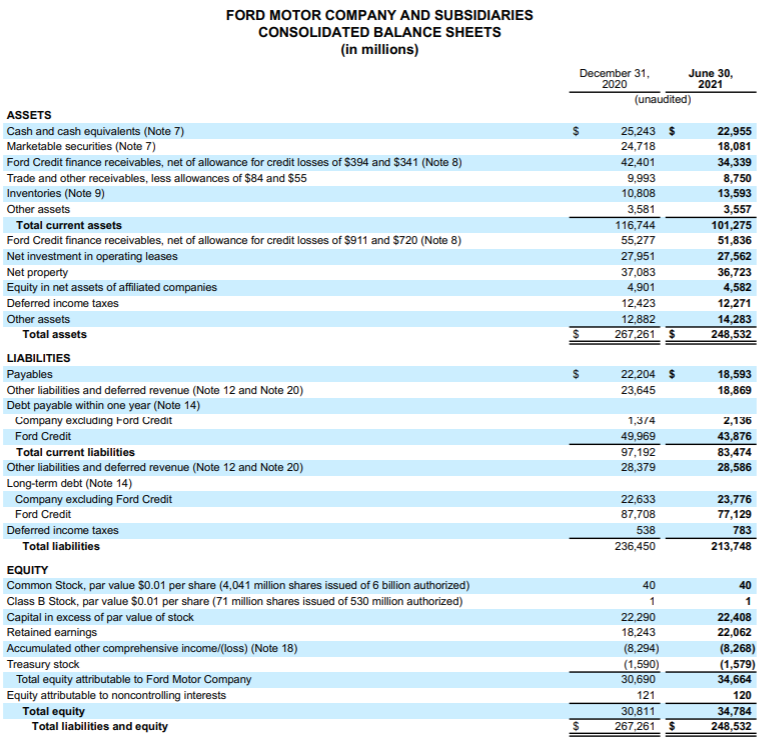

다음은 포드의 대차대조표이다. 2021년 6월 기준 GM의 총자산은 $248.5B이며 총부채는 $213.75B이다. 따라서 총자본(=Equity)은 $248.5B-$213.75B=$34.75B이며 이에 따라 총부채율은 무려 615.1%이다. 그리고 총자산 대비 부채비율은 86.1%이며 전년의 88.5%보다 약간 개선된 점을 알 수 있다. 아래 그래프를 보면 지난 3년간 포드의 부채율은 지속적으로 악화된 상태임을 확인할 수 있다.

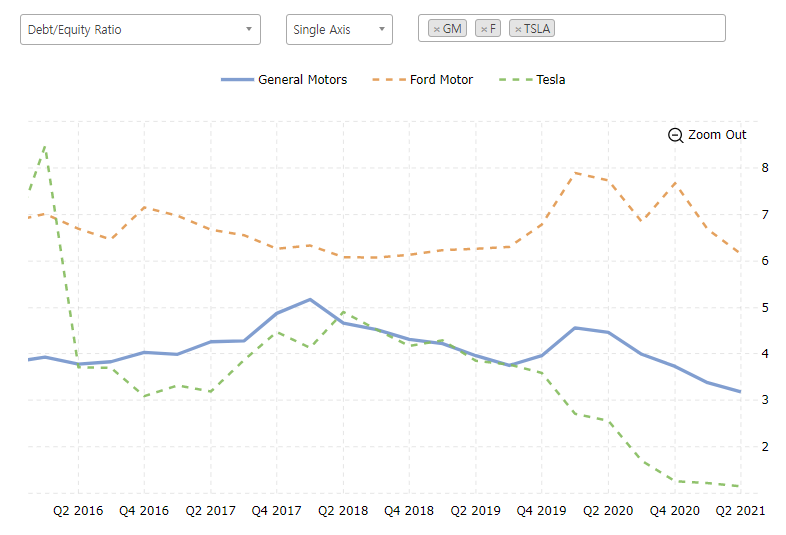

포드의 부채율은 경쟁사 GM에 비하면 매우 높은 상태임을 알 수 있다. 테슬라, 도요타, 폭스바겐 등의 타 자동차 업체와 비교했을 때도 포드의 부채율은 상당히 높았다.

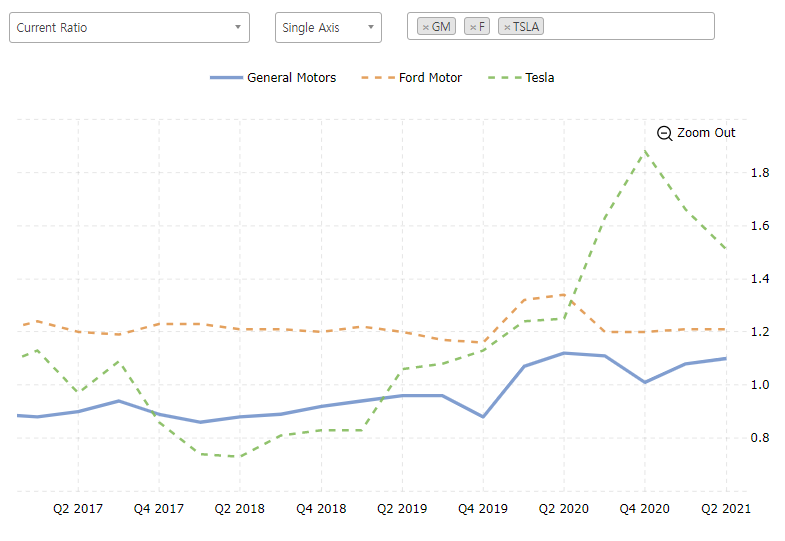

한편, 포드의 유동자산은 $101.3B, 유동부채는 $83.5B이며 이에 따라 유동비율은 121.3%가 나온다. 유동비율은 GM보다 조금 나은 상태였다. 포드의 전체적인 부채비율은 높은 게 사실이었지만 단기 부채상환능력은 어느 정도 갖춘 상태임을 확인할 수 있었다. (유동비율(Current ratio)이 클수록 좋음.)

* 총부채비율: 총 자본 대비 부채비율, 자본(Equity)=총자산(Total Asset)-총부채(Total Liabilities)

* 유동자산: 1년 내 현금으로 바꿀 수 있는 자산

* 유동부채: 1년 내 상환해야 할 채무. 유동부채는 지급기한이 짧기 때문에 기업이 지급능력을 보유하기 위해 유동부채보다 더 많은 유동자산을 보유하고 있어야 함.

3. 투자 아이디어

지금까지 미국을 대표하는 기업인 테슬라, GM 그리고 포드에 대해 살펴보느 시간 가져보았다. 개인적으로 테슬라를 보고 GM과 포드를 보니 그 사이 극명한 차이가 느껴졌다. 이미 준비를 끝낸 테슬라에 비해 GM과 포드는 어딘가 모르게 매우 아슬아슬해 보인다. 반도체 칩 부족 & 전기차 부품 공급난으로 인한 생산 차칠 그리고 화재 발생으로 인한 리콜 이슈 등 보는 내가 다 불안해질 지경이었다.

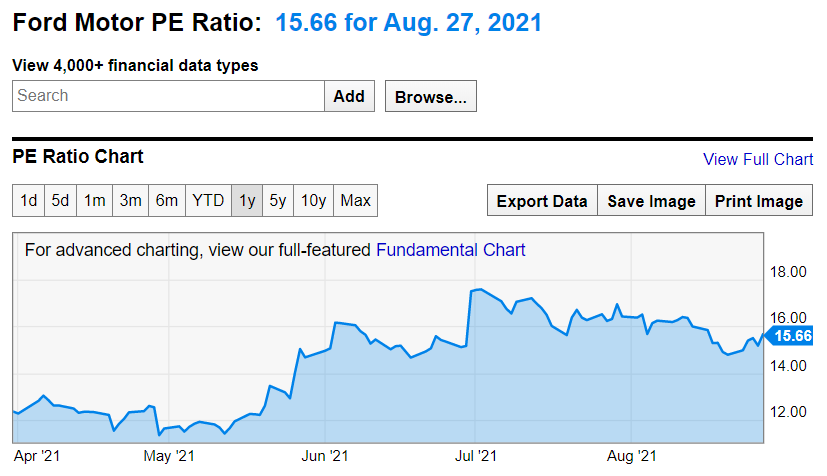

과연 GM과 포드는 테슬라를 비롯한 떠오르는 전기차 업체들을 상대로 그들의 기존 점유율을 지켜낼 수 있을까? 포드의 PE Ratio는 15.66으로 GM의 5.64보다는 높은 상황이다. GM의 프리미엄이 올해 들어 지속적인 우하향을 하는 것과는 달리 포드는 상승세를 이어가고 있다.

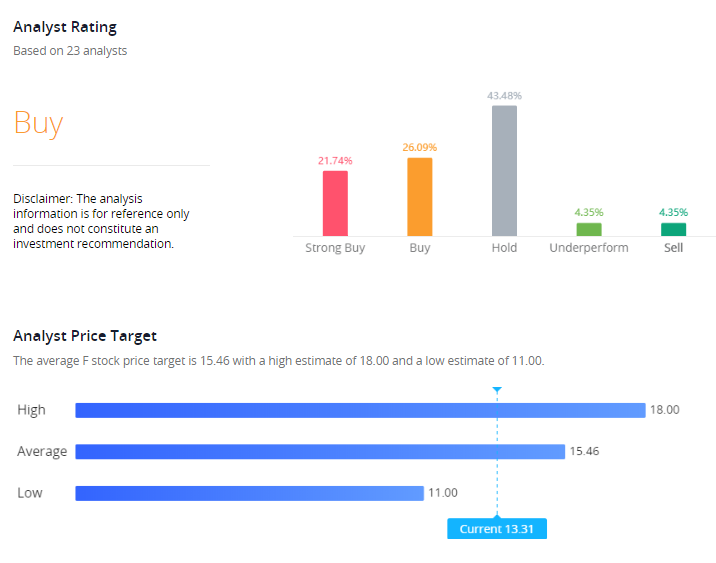

현재 포드의 주가는 13.3달러, 시장 평균 Target Price는 15.46달러이다. 포드가 향후 전기 SUV, 픽업 트럭 시장에서 기존의 점유율을 유지 및 확대해나간다면 시장은 그에 정당한 프리미엄을 인정해줄 것이다. 하지만, 내년에 출시가 예정된 테슬라의 사이버 트럭만 해도 포드의 F-150 시리즈를 충분히 위협하고도 남는다. 게다가 기존 내연기관 자동차 업체들의 SUV 전기차 시장 진출로 인해 포드의 입지는 점점 위축될 것으로 보인다.

향후 전기차로의 전환 과정에서 포드가 그들의 판매 매출의 85% 이상을 담당하는 트럭과 SUV 시장 점유율을 크게 뺏기게 된다면 이는 매우 심각한 결과로 이어질 것이다. 과연 포드가 현재 급변하는 전기차 시장에서 기존 점유율을 유지라도 할 수 있을지 내년이 매우 궁금해지는 상황이다.

출처: Webull, investing.com, Statista, 포드 홈페이지, 포드 sec filings, youtube.com, seeking alpha, gurufocus.com, JATO, THOMAS, EVAdoption, Business Quant

# 함께 보면 좋은 글

* 미국 빅테크: 아마존, 마이크로소프트, 구글

* 메타버스: 유니티 소프트웨어, 로블록스, 페이스북

* 원격의료: 텔라닥, 암웰

* 인공지능: 팔란티어, c3ai

* 중국기업: 바이두, 알리바바

* 스포츠 브랜드 기업: 펠로톤, 룰루레몬, 나이키

* 전자상거래: 츄이, 바크박스

* 승차 공유 & 딜리버리: 우버, 리프트, 도어대시, 디디추싱

* 여행 숙박 & 항공: 에어비앤비, 부킹홀딩스, 익스피디아, 델타항공, 사우스웨스트항공

* 금융 핀테크: 페이팔, 스퀘어, 코인베이스

* 실적 분석: 테슬라, 애플, 펠로톤, 유니티유니티

https://open.kakao.com/o/ga1g7X4c

TylerJ's FIRE Project

#해외주식 #미국주식 #원격의료 #반도체 #팔란티어 #부동산스터디 #장기투자 #가치투자 #테슬라 #애플 #엔비디아 #자율주행전기차 #인공지능

open.kakao.com

함께 경제적 자유를 이뤄나갈 분들을 위한 실명 오픈 카톡방입니다. 경제뉴스 및 주식시황 그리고 투자 아이디어 등을 서로 공유하면서 함께 성장하고자 하는 목적으로 운영 중입니다. 주식뿐만 아니라 부동산, 직장인 부업 등 경제적 자유를 위한 모든 것을 앞으로 다룰 예정입니다.

#참여 코드 - FIRE